Code : 5999

Cours au jour de l’analyse : 2 290 ¥

Capitalisation : 165 M€

Flottant : 60,26%

Ihara Science est une small cap japonaise qui conçoit et fabrique des raccords et des valves pour conduits métalliques industriels. Elle génère un chiffre d’affaires d’environ 150 M€ et emploie 584 salariés.

Historique

En 1941, le jeune Masaji Ihara décide de quitter le salariat et ouvre avec quatre employés un petit business de revente des produits de son ancien employeur, le fabricant de produits électroniques Fukurawa Electric. Six ans plus tard, sous l’impulsion de son adjoint, la petite société se diversifie dans la vente d’accessoires de plomberie, comme les robinets, les tuyaux et les raccords.

Le gros virage s’effectue en 1952, quand elle se lance dans la fabrication des produits qu’elle distribue. Vision ou coup de chance, le moment est idéal car la société profite rapidement de l’essor économique du Japon, qui va durer quatre décennies. Très rapidement elle prouve son ingéniosité en mettant sur le marché un raccord qui a la particularité de supporter les hautes pressions. Conçu sans soudure ni filetage, il devient vite un standard indispensable de l’industrie. Consciente qu’elle vient de s’ouvrir un marché prometteur, Ihara Science s’introduit en bourse en 1963 et commence à investir massivement en nouvelles usines et en R&D et devient une société hi-tech. Sa notoriété fait qu’en 1976, elle bénéficie d’une grosse commande de l’URSS, concernant une gamme de tuyaux de gros diamètres, spécifiquement adaptés à l’industrie pétrolifère (activité qui demeure aujourd’hui). Tout semble aller pour le mieux pour cette pépite et en 1989, elle profite du vent qu’elle a dans le dos pour lever davantage de fonds . En 1990, elle s’implante aux Etats-Unis via la création d’une filiale en Pennsylvanie.

Mais le vent tourne. Et la levée de capital de 1989 ne suffit plus à financer tous ces coûteux développements. En 1999, lorsque le troisième président, Mr Nakano, arrive à la tête du groupe, les comptes sont désastreux. Son plan pour remettre à flot l’entreprise s’appuie sur une politique centrée autour du salarié : il impose la hiérarchie horizontale et une formation de haut niveau pour ses salariés. En quatre ans, la société est redressée. A ce jour, Mr Nakano, 81 ans, joue toujours un rôle dans le groupe, mais non exécutif.

Présentation de l’entreprise

Ihara Science conçoit, fabrique et distribue des raccords, des vannes et des systèmes de tuyauterie pour tous types de fluide. Ihara prend également en charge le montage de toute la tuyauterie chez le client et en assure la maintenance. Ses ventes sont regroupées en deux divisions :

- La division Clean Piping, qui compte pour 37% des ventes, adresse les marchés high-techs et de la chimie, comme ceux des équipements de semi-conducteurs et de cristaux liquides, ainsi que ceux de l’alimentaire et du médical.

- La division General Piping, qui compte pour 63% des ventes adresse des marchés de construction et de machines-outils.Elle possède des usines à Taiwan, en Chine, en Corée du Sud et aux Etats-Unis (via sa filiale Ihara Science USA, implantée à Dallas et à Los Angeles depuis 2013) mais distribue également ses produits en Inde, en Malaisie, à Singapour et au Viêt-Nam. La dernière usine construite date de 2019.

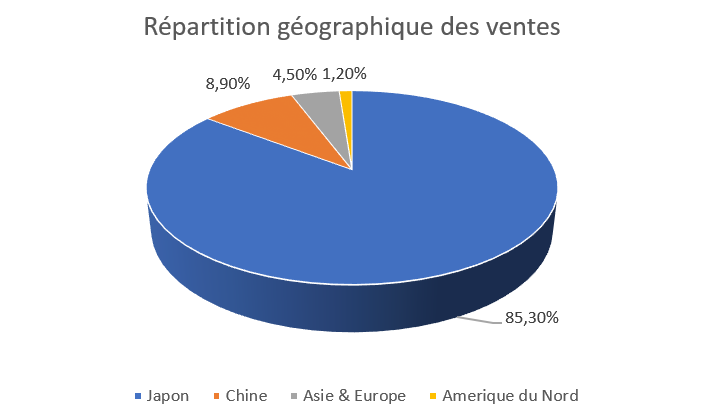

Ihara est le leader au Japon, qui représente la majorité de ses ventes, et possède une belle image à l’international, notamment pour ses produits sans soudure, utilisés avec des fluides sous haute pression, pour lesquels elle semble avoir un savoir-faire rare, voire unique.

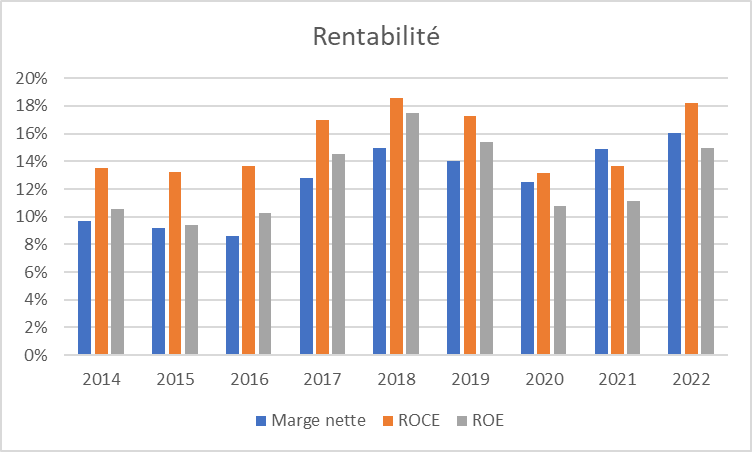

Ce positionnement qualitatif se traduit dans les chiffres, puisque Ihara est une société très rentable, générant une marge nette moyenne de 12% (c’est pas mal du tout pour une industrielle) et un retour sur investissement moyen (ROCE) de 14% :

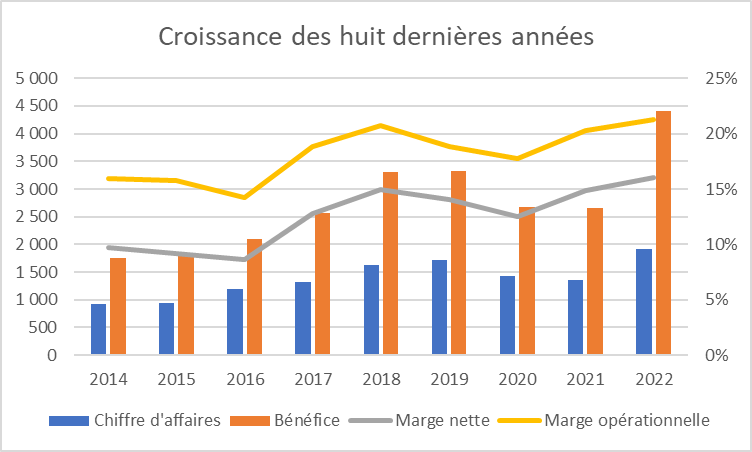

La croissance n’est pas en reste, même si elle demeure modeste :

Ces deux graphiques montrent également que la société a été légèrement impactée par la crise du coronavirus, avec une sensible contraction du chiffre d’affaires. Mais ils montrent également que la rentabilité est restée à un haut niveau, ce qui s’explique par une réduction significative des coûts fixes. Cela montre que la société est bien pilotée et peut s’adapter à un contexte difficile.

Côté bilan, c’est du solide comme on aime, avec une dette financière quasiment inexistante et une trésorerie nette qui compte pour 25% de la capitalisation. De plus, la société a entrepris il y a quatre ans un plan de solde de sa dette. A ce rythme, la société sera totalement désendettée dans six mois.

La société investit toujours beaucoup, notamment dans son outil industriel, qui nécessite de gros capex. Ceux-ci sont de l’ordre de la moitié des cash-flows opérationnels. La R&D est curieusement faible, avec une moyenne (en perte de vitesse) à 2% du chiffre d’affaires.

La direction vise un objectif de chiffre d’affaires de 30 Mds de yens à moyen terme, contre 20 Mds en 2022. C’est un horizon assez vague, mais cela montre que la direction a de l’ambition. Sa stratégie repose sur l’accélération de son développement à l’étranger, notamment en Chine et aux Etats-Unis. Elle table pour cela sur la forte croissance à venir des semi-conducteurs, secteur sur lequel elle est bien placée, notamment avec son usine de Nantong (en Chine) acquise en 2017, qui fait déjà face à une très forte demande.

Mais pourquoi encore une japonaise ?

Alors si je reprends : Ihara est une société réputée pour la qualité de ses produits, leader sur son marché domestique, et positionnée sur un marché très prometteur (les semi-conducteurs) sur lequel elle possède un rare savoir-faire. Elle est très rentable, en croissance, et possède un bilan en béton. En Europe, une telle société se vendrait au moins 20x ses bénéfices. Le marché japonais nous l’offre à 7,5x. Et je ne compte pas la trésorerie nette !

Où est le loup ? Comme très souvent au Japon, le cours de cette small cap est plombé par une gestion prudente, qui préfère entasser le cash dans un coffre-fort au lieu de le partager avec l’actionnaire. Il semblerait de plus qu’aucun analyste ne suit la valeur. Qui donc s’intéresserait à cet obscur fabricant de tuyaux (activité peu sexy et technique) qui garde son cash pour lui ?

Eh bien, moi ! Je suis déjà actionnaire de cette belle société depuis près de deux ans environ. Mais je ne suis pas le seul à m’y intéresser, car j’ai tout récemment appris que deux fonds activistes sont également devenus actionnaires : le fonds Nippon Active Value Fund (avec 6,72% du capital de Ihara) et le fonds basé à Singapour Hibiki Path Advisors (avec 2,76% du capital). Le hasard fait que Nippon Active Value est également actionnaire de Sakai Ovex, société que j’ai eue en portefeuille et que Hibiki Path Advisors est également actionnaire de Ajis Co, société que j’ai en portefeuille depuis deux ans.

La participation de Hibiki Path Advisors est très intéressante car ce fonds est un fonds (très) activiste, qui cherche des sociétés sous-cotées pour lequel il a identifié un levier de revalorisation. Par exemple, lors d’une présentation adressée à Ihara, il a expliqué à ses dirigeants qu’une capitalisation faible est un handicap pour une société de qualité, car d’une part elle peut facilement être la cible d’offres de rachat, et d’autre part, sans une certaine notoriété due à sa faible taille sur le marché, l’accès au M&A lui est plus difficile. Or, un des moyens les plus rapides pour une société cotée de faire remonter sa capitalisation est d’attirer les investisseurs par un dividende élevé et en hausse régulière. Partant, le fonds a suggéré aux dirigeants de soit lancer une offre de rachat de la société, soit d’avoir une politique envers l’actionnaire plus généreuse. Et cela a eu son petit effet :

– Tout d’abord, j’observe déjà un changement dans la politique d’intéressement des dirigeants : tout récemment les dirigeants et/ou administrateurs ont commencé à recevoir des actions de la part de la société.

– Et autre point marquant, le dernier dividende versé est de 63 ¥ (rendement de 2,8% au cours actuel), contre 47 ¥ en 2021 et devrait encore augmenter les prochaines années (65 ¥ en 2023). J’ai calculé un Free Cash-Flow de 51 ¥ par action en 2022, ce qui indique que le dividende est – pour la première fois – supérieur aux cash-flows de la société. La société pioche donc dans ses économies pour payer un dividende. Cela prouve bien la volonté des dirigeants de retourner aux actionnaires davantage de la valeur créée au fil des années.

Il semblerait donc que les dirigeants aient pris conscience du caractère trop bon marché de leur société et qu’ils aient suivi les conseils avisés des fonds pour changer la situation. La suite reste à écrire, mais il est possible que le signal envoyé au marché lui fasse changer d’opinion sur cette belle endormie.

Conclusion

Ihara Science fait partie de ces belles industrielles japonaises bénéficiant d’un savoir-faire rare, mais souffrant sur le marché de sa petite taille, et d’une politique de retour à l’actionnaire trop timorée. Avec l’arrivée de deux fonds activistes ayant quelques beaux succès à leur actif, on peut espérer une revalorisation significative du cours. Le potentiel, sur la base d’un P/E de 20, représente un objectif très ambitieux de 167%, soit un cours de 6 107 ¥. Je pourrais toutefois, malgré la qualité de la société et le rendement qui commence à devenir significatif, me contenter de moins, car le marché japonais reste encore difficile avec ses small caps. Si je compte une décote « small cap Japon » de 30%, mon premier objectif est 4 000 ¥. deux ans après mon premier achat, je me suis donc renforcé (au cours de 2 329 ¥).

Très sympa de te revoir passer à l'action Boris. Et surtout sur des pépites japonaises !

Travail de fourmi sur les produits, la concurrence et le marché. Et je sais combien ce n'est pas simple avec les entreprises japonaises.

L'approche par les activistes fait énormément sens au pays des entreprises cotées croulant sous le cash et avec de faibles distributions de dividende.

vite, la suite !

Merci beaucoup Franck !

Oui, il est possible que le moment soit optimal pour les japonaises : inflation très faible + yen au plus bas + forte décote des actions.

Si en plus on a la possibilité de suivre des fonds activistes sur des sociétés qui ne demandent qu’à être secouées pour partager avec leurs actionnaire leurs immenses richesses, je ne vois que du positif.

Nous verrons bien. D’autres analyses sont en effet à venir :-).

Hello Boris,

Merci pour cette analyse comme d'habitude claire et précise, le tout dans un style toujours aussi agréable à lire.

Une question me taraude: comment fais tu pour pouvoir identifier et analyser des boites japonaises ? ça semble mission impossible pour qui ne lis pas le japonais, et ne connais pas les ressors particuliers de ce marché … y a t-il des sources sur internet qui rendent les choses plus accessibles?

En tous cas c'est une ouverture sur un nouvel univers, et d'autant plus appréciable que les temps sont compliqués ici en Europe

Hâte de lire d'autres analyses !

Bonjour Laurent, merci pour votre sympathique commentaire.

Avec Stockopedia, j’ai accès aux comptes de quasiment toutes les sociétés japonaises cotées. Je peux même faire du screening (filtrer) si je le souhaite. Mais le plus important est de pouvoir lire rapidement les éléments clefs du bilan et leur évolution sur plusieurs années. Ca permet d’écarter les sociétés trop endettées, à trop faible flottant, etc.

Ensuite, je parcours les sites internet des sociétés de A à Z, avec la traduction Google. Celle-ci est parfois surprenante, mais donne l’essentiel.

Et je fais pareil pour les communiqués et les différents rapports. Il existe des outils en ligne qui permettent de traduire des pdf.

Et enfin, bien sûr, je regarde tout ce que peut me donner Google. C’est ainsi que je découvre que certains fonds activistes sont au capital. En lisant leurs lettres je peux glaner d’autres informations.

Voilà.

Je devrais publier une deuxième analyse dans la journée.

Un travail fouillé ! merci pour la transparence

Merci Laurent.

Voici le deuxième article de la série.

Merci pour cette analyse détaillée.

L'entreprise est en effet attirante, mais mon broker m'oblige à l'acheter par paquet de 100 actions, soit 1550 euros au cours actuel, dommage…

Les actions japonaises sont toujours et forcément achetable par packet de 100 via les brokers. C'est un usage local auquel il faudra s'adapter.

Ce sera la meme chose pour Ajis Co, la deuxième trouvaille de Boris.