Dart, de la croissance à prix d’ami

Cela faisait un an que je n’avais pas publié d’analyse sur ce blog. La faute au manque de temps, évidemment. Analyser une entreprise peut aller vite (dequarante quelques heures à quelques jours en fonction de sa complexité, des informations disponibles, et de la connaissance du secteur que possède l’analyste), alors qu’en rédiger une analyse prend énormément de temps. Il m’a fallu par exemple plusieurs jours entiers pour rédiger ces modestes lignes. Mais c’est pour mon plus grand plaisir, et je suis très heureux de les partager avec vous. Bonne lecture.

Présentation

Créée en 1971 par Art Carpenter pour le transport de fleurs entre l’île de Guernsey et la Grande-Bretagne, la petite société Carpenter’s Air Services connaît rapidement un succès grandissant en élargissant ses destinations et en investissant dans des avions de plus en plus performants pour un service plus rapide. Sous la coupe du pilote Philip Meeson, qui la rachète en 1983, elle investit tout d’abord dans des équipements réfrigérants pour assurer une meilleure qualité de service, puis dans le développement à l’international en signant de juteux contrats avec TNT, Royal Mail, UPS et DHL. Elle s’introduit en bourse en 1991 sous le nom de Dart Group PLC, à l’image des moteurs Rolls-Royce. Elle rachète en 1994 Fowler Welch, une entreprise de la logistique du froid, et achète en 1996 son premier avion de transport de passagers. En 2002, la compagnie aérienne low cost Jet2.com est fondée et – pour l’anecdote – vend 12 000 sièges la première journée ! En mars 2004, elle vend son millionième billet et en 2005 fait voyager 1,3 millions de passagers. En 2006, elle lance Jet2holidays, un système de vacances tout compris qui possède ses propres hôtels.

Dart est aujourd’hui un des leaders du secteur du tourisme au Royaume-Uni, avec chiffre d’affaires annuel de plus d’1,4 milliards de livres (environ 1,6 milliards d’euros) en accueillant dans ses hôtels 1,2 millions de vacanciers en 2016.

Situation

Comme nous l’avons vu dans le présentation, ce chiffre d’affaires est issu de deux branches distinctes :

- La branche tourisme, qui compte pour 90% du chiffre d’affaires, et peut être séparée en deux activités liées :

- L’activité transport de passagers, via la compagnie aérienne jet2.com, la principale compagnie de loisirs du Nord et la quatrième plus grande au Royaume-Uni. Elle offre plus de 200 itinéraires réguliers vers 55 destinations de vacances dans les villes méditerranéennes, canariennes et européennes, à partir de 9 aéroports britanniques. En 2016, la compagnie a transporté plus de 45 millions de passagers.

- L’activité tour operator (ATOL), via Jet2holidays, l’un des plus grands voyagistes de vacances à forfait au Royaume-Uni, proposant une gamme de forfaits incluant l’hébergement 2-5 étoiles, les vols aller-retour, les transferts et la franchise de bagages. Jet2holidays gère directement plus de 2 700 hôtels dans plus de 48 destinations.

- La branche logistique, avec la société Fowler Welch, qui est l’un des leaders au Royaume-Uni dans la chaîne d’approvisionnement de l’industrie alimentaire. Il offre une gamme de services aux détaillants, aux transformateurs, aux producteurs et aux importateurs comme le stockage, l’enlèvement et l’emballage.

La société peut être qualifiée de société de croissance rentable grâce à la branche tourisme (leisure travel). Dans ce secteur concurrentiel, elle semble se démarquer en mettant tout en œuvre pour capter le client (site internet, grosse agence en nom propre à Leeds et réseau d’agences partenaires), puis le mettre au centre de toutes ses attentions (par exemple, le client est appelé quelques jours avant son départ pour l’aider à préparer son voyage). La société se décarcasse pour offrir des services innovants et de qualité, comme le Resort Flight Check-In, qui consiste à proposer aux clients un service de gestion des bagages depuis l’hôtel jusqu’à la maison (service très apprécié des clients qui va être étendu progressivement). Le positionnement familial (avec des voyages gratuits pour les enfants accompagnés), combiné à des prix attractifs (d’après la société, je n’ai pas vérifié) sur une centaine de destinations fait que le taux de satisfaction est très élevé, avec des clients qui « reviennent ».

La société a développé le voyage au forfait (le package holiday), qui englobe le voyage en avion, le séjour à l’hôtel et les consommations. D’une part cette formule séduit de plus en plus de clients : 33% des vols en 2015 ont été achetés dans le cadre du forfait, contre 42% en 2016 et 50% à la mi 2017, et d’autre part cette sorte d’intégration verticale entre la compagnie aérienne et le tour operator, permet bien entendu de faire des économies (jet2 .com devient le fournisseur unique de jet2holidays) tout en bénéficiant d’un certain effet cross-selling (les équipes des deux sociétés travaillent ensemble).

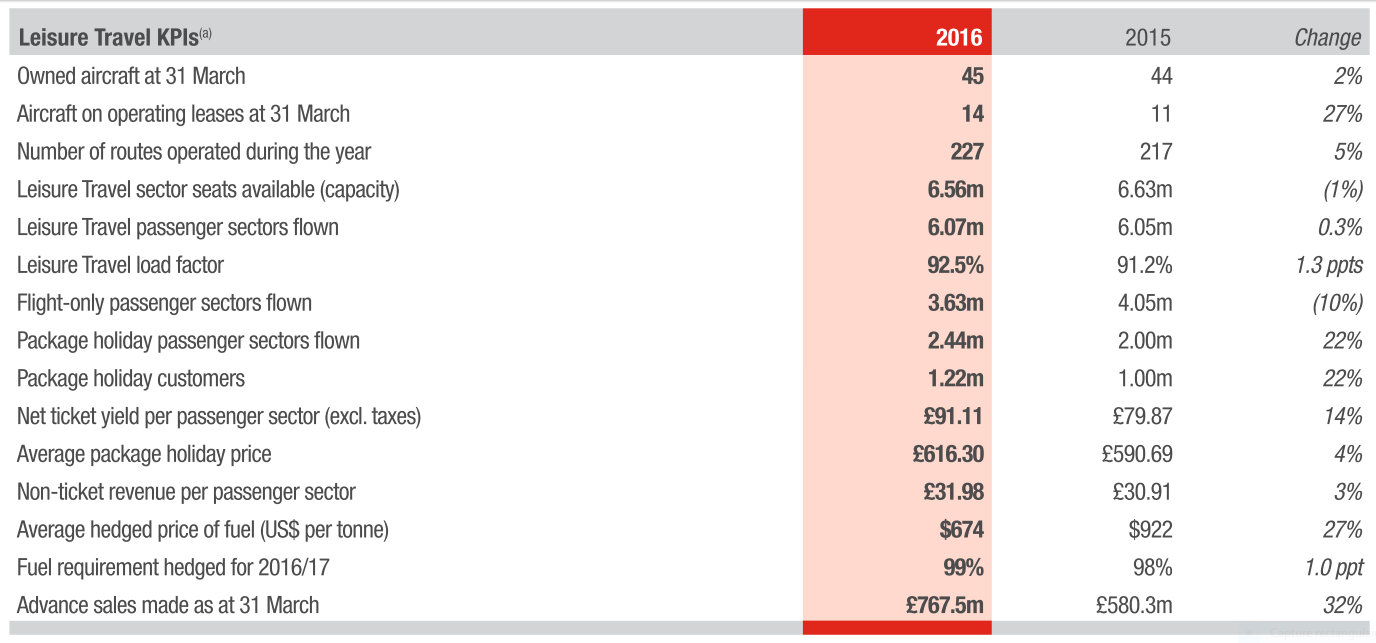

Tous ces efforts envers le client sont payants puisque d’une part, malgré la hausse des tarifs (augmentation de 14% du prix du billet, malgré la baisse des cours du pétrole, et 4% du prix moyen du voyage au forfait), le nombre de réservations augmente (92,5% d’occupation des avions contre 91,2%).

Les chiffres sont éloquents : le chiffre d’affaires a augmenté de 15% en 2016, et l’EBITDA a crû de 60% (légèrement aidé par des cours du pétrole bas). Voici quelques chiffres fournis par la société, qui donnent un aperçu du métier :

La branche Distribution & Logistics Financials est beaucoup plus modeste, avec une marge plus faible (5,3% en 2016) malgré un taux de croissance raisonnable : le CA est en baisse de 5% en 2016 (essentiellement en raison d’un client en difficulté), mais l’EBITDA a progressé de 40%. Je ne vais pas m’attarder sur cette branche, même si l’activité y est là aussi en pleine croissance.

Situation financière

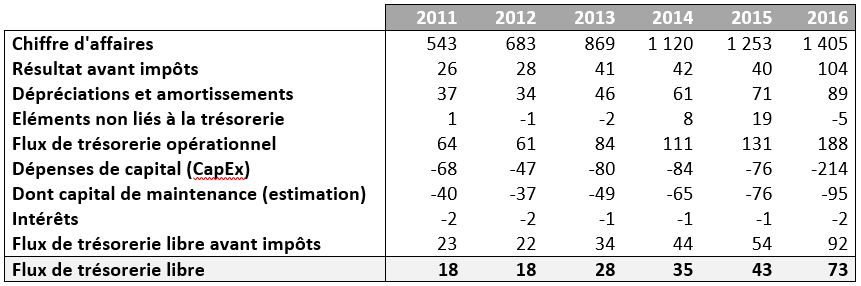

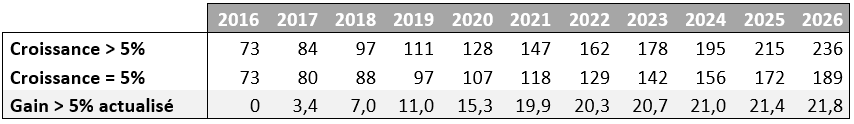

Pour avoir une première idée de la croissance et de la rentabilité de Dart, je vous propose les calculs des flux de trésorerie libres résumés dans le tableau ci-dessous :

Plus de quarante ans après sa création, l’entreprise est toujours en croissance soutenue. Certes, les marges nettes sont assez faibles, mais cela me semble plus que correct pour une entreprise dans un secteur aussi capitalistique que le secteur aérien.

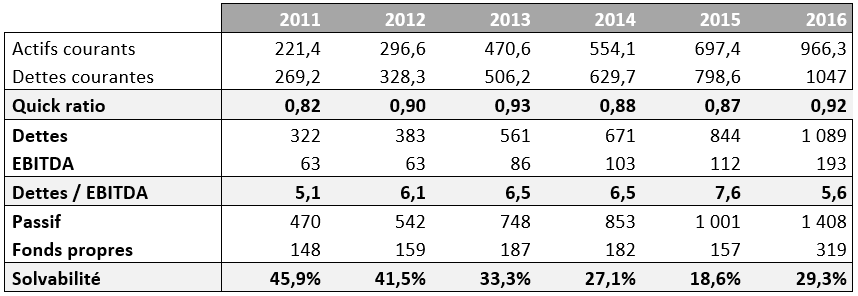

On peut dire que cette entreprise tourne vraiment bien. Voyons coté bilan si elle est bien gérée. J’ai résumé dans le tableau ci-dessous les éléments comptables qui permettent d’avoir une vue d’ensemble de sa situation financière :

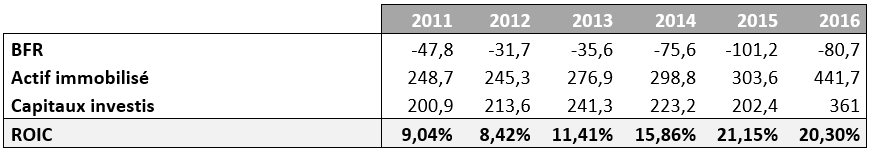

Ce tableau montre à première vue une solvabilité à 29% et un current ratio inférieur à 1, indiquant une situation financière, qui, loin d’être tendue, pourrait être qualifiée « d’engagée ». L’entreprise investit énormément, avec des montants de plus en plus importants au regard des fonds propres (ce qui fait mécaniquement baisser la solvabilité), mais à proportion constante du chiffre d’affaires. Ce qui pourrait être vu comme un point faible est en fait un point fort chez Dart. Si j’ai beaucoup développé l’historique de la société en début d’article, c’est précisément pour insister sur ce qui constitue son ADN : l’investissement maîtrisé dans la croissance rentable. Pour étayer mes propos, je vous propose de jeter un œil au tableau ci-dessous, qui indique l’historique des ROIC calculés par mes soins :

Je remarque que les dépenses en capital relativement au chiffre d’affaires ont tendance à diminuer (excepté en 2016 où un énorme investissement en avions a été effectué). Cela se retrouve sur le ROIC qui est croissant : l’entreprise investit moins, et elle gagne plus d’argent tout en croissant. C’est magique ! Ce ROIC impressionnant atteint 20% en 2016. Ainsi, un ratio Dettes / EBITDA de 6, qui peut paraître élevé pour de nombreuses entreprises, me semble justement tout-à-fait pertinent dans le cas de Dart : l’entreprise emprunte pour mettons 8% auprès des marchés et des banques pour investir à 20% après impôts. Ici, l’effet de levier est vertueux. . Cela reste cependant très raisonnable, voire même peut-être optimal tant que cette dette est investie dans des actifs qui travaillent à plus de 20% (voir plus bas).

De même, un current ratio inférieur à 1 ne me semble pas dramatique pour une entreprise dont le BFR est négatif (en fait, une partie du chiffre d’affaires est fourni par les clients qui payent leurs réservations en avance).

Valorisation

Nous venons de voir que Dart est une entreprise de croissance rentable, très bien gérée. Vous savez qu’en tant qu’investisseur dans la deep value, je recherche avant tout les décotes sur actifs nets. Mais, il ne faut pas rêver : une société si rentable avec de surcroît un si fort taux de croissance ne cote hélas ! pas sous ses actifs nets. Cependant, la société ne se paye que 1,41 fois les fonds propres, ce qui n’apparaît vraiment pas cher et justifierait déjà un achat.

Mais je vais plutôt dans un premier temps calculer la capacité bénéficiaire de la société, c’est-à-dire une estimation de la valeur de l’entreprise en supposant que la croissance est nulle. Comme d’habitude, j’utilise le flux de trésorerie opérationnel en appliquant un taux d’impôt de 20% (voir plus haut le calcul du flux de trésorerie nette). Le point délicat du calcul de la capacité bénéficiaire réside dans le calcul des dépenses de capital de maintenance. La méthode suggérée par Bruce Greenwald ne fonctionnant pas pour les entreprises à grosses dépenses de capital (CapEx), une première approximation pourrait être de prendre les dépréciations et amortissements, comme je l’ai fait pour l’estimation d’Aufeminin. Mais pour Dart, il faut savoir que deux tiers des actifs immobilisés sont des avions, qui doivent être remplacés régulièrement pour faire des économies en carburant. Je pense qu’une meilleure approximation des CapEx de maintenance serait de majorer sensiblement les amortissements et dépréciations (D&A). En 2015, ceux-ci ont été de 71 M£, alors que les CapEx totaux ont été de 76 M£, soit 7% de plus. C’est l’année où l’écart entre CapEx et D&A est le plus faible. C’est pourquoi je pense qu’une majoration de 7% des D&A me semble raisonnable comme estimation des CapEx de maintenace. Ainsi, pour 2016, j’obtiens 95 M£ de CapEx de maintenance pour des CapEx totaux de 214 M£, dont une grosse partie correspond à l’achat de 13 nouveaux avions. Ces petits calculs nous permettent d’obtenir les flux de trésorerie libres pour les années 2011 à 2016 du tableau un peu plus haut. Il est ensuite facile de déduire les ROIC, comme étant le quotient du flux de trésorerie par les capitaux investis.

Pour finaliser le calcul de la capacité bénéficiaire, il faut estimer le taux d’actualisation. Cela se fait encore plus au doigt mouillé que pour l’estimation des CapEx de maintenance. Disons que 8% me paraît raisonnable compte tenu d’un ROIC aussi élevé. Cela revient à dire que l’entreprise doit se payer 12,5 fois son flux de trésorerie libre.

J’obtiens 73 / 0,08 = 912 M£, auxquels il faut soustraire la dette nette (-321 M£). Au final, la capacité bénéficiaire est de 1322 M£, soit 8,32 £ / action.

Dans notre calcul de la capacité bénéficiaire, nous n’avons pas pris en compte la croissance. On peut s’amuser à donner une valeur de Dart en supposant que la croissance du flux de trésorerie libre sera de 15% les cinq prochaines années, 10% les cinq suivantes, puis 5% ensuite :

La formule de Bruce Greenwald nous donne 709 M£ ( soit 4,78 £/action) pour une croissance durable à 5% par an, un taux d’actualisation de 8% et une rentabilité de 15%. Le gain accumulé par la croissance supérieure à 5% des dix prochaines années serait de 161 M£, soit 1,9 £/action. Une valorisation prenant en compte la croissance pourrait être de 8,32 £ + 4,78 £ + 1,9 £ = 15 £/action.

Conclusion

Le rapport du premier semestre 2017 indique encore une croissance forte (+20% du chiffre d’affaires), même s’il est prévu qu’elle se tassera au second semestre en raison de nouveaux investissements (le management reste confiant pour la suite des opérations malgré le Brexit). Je suis convaincu que le marché, dans sa vision à court terme, s’est trop focalisé sur le Brexit et qu’au cours actuel (5,42 £), une affaire d’une telle qualité est une très belle occasion. Même si mes valorisations ont été effectuées au doigt mouillé (je suis preneur de méthodes plus précises), la marge de sécurité me semble très confortable, indépendamment de l’évolution de l’économie britannique. Je me suis positionné en fin d’année 2016 à un PRU de 4,21 £.

Belle et intéressante analyse.

Mais vous semblez négliger les effets du Brexit

Les touristes anglais avec une livre dévaluée seront moins nombreux à prendre des vacances dans les pays méditerranéens en zone euro, vacances désormais plus coûteuses.

Pour conserver ses volumes, la société a partiellement répercuté l’augmentation des prix et rogné sur ses marges et donc sur son bénéfice.

Les coûts pour les destinations sont en euro, les pièces de rechange ainsi que le carburant sont en dollars, mais avec un chiffre d’affaires essentiellement en livre.

Il est plus que probable que le BNA 2017 sera inférieur à celui de 2016

Bonjour Patrick, merci pour votre commentaire.

Vos remarques concernent essentiellement la faiblesse de la livre, qui, si elle se poursuit, aura en effet un impact au moins à court terme sur le chiffre d’affaires de Dart. Mais le management ne paraissait pas vraiment inquiété à ce sujet dans son dernier rapport semestriel. Je suis donc confiant.

Mais :

– Rien ne dit que la situation ne va pas se retourner en cours d’année et j’ai d’ailleurs nettement plus confiance dans la livre que dans l’euro. Car je crois profondément en la doctrine libérale par opposition à celle socialiste de nos économies européennes. Ainsi, les Anglais, libérés du carcan politique de l’Europe, pourraient retrouver un bien meilleur pouvoir d’achat dans les mois à venir. Jusqu’à présent, les chiffres tendent à confirmer cela.

– Pour ce qui est de la parité avec le dollar, je pense que les couvertures ont précisément été inventées pour cela.

– De ce que j’ai compris, les marges ont baissé car les investissements ont été bien plus élevés cette année – en proportion du CA – que les précédentes. Mais je suis peut-être passé à côté de quelque chose.

Seul l’avenir nous dira si j’ai réellement sous-estimé l’impact du Brexit. En attendant, je suis très confiant. Mais ma confiance n’est pas un argument, je vous l’accorde, et vous avez raison d’être pessimiste. Cependant, d’une part je pense que les cours actuels anticipent vraiment une économie catastrophique liée au Brexit, et c’est bien dans ces moments qu’on peut trouver de si belles occasions, et d’autre part j’ai pris beaucoup de marge de sécurité dans valorisations, notamment sur la croissance.

Cool, une de mes valeurs preferee. Super analyse, Merci.

J’aurais analyse un peu plus en detail les avances clients qui sont importantes et boostent le ROIC (et la montagne de cash), mais bon sur la conclusion, comme tu le sais deja, je suis d’accord 🙂

Il manque quarante « ans » dans le paragraphe apres les flux de treso.

« Ici, l’effet de levier est vertueux. . » Il y a un point en trop.

Sur le Brexit, le cours actuel en reflete deja une partie. Apres, dur de dire si le discount est suffisant ou pas. L’avenir nous le dira.

Bonsoir Laurent,

oui, j’aime vraiment cette boîte, et avoir pu l’avoir à ce prix, c’était une réelle opportunité. Sans le Brexit, je doute que cette opportunité eut existé.

En fait, les avances client ne sont pas un si gros bonus qu’il n’y paraît, puisqu’une partie est bloquée pour des raisons légales (si j’ai bien compris ce qui est écrit dans le dernier rapport annuel). Et ce n’est pas comme une assurance, où l’argent n’est restitué qu’en partie et à longue échéance, ce qui permet à la compagnie de le faire travailler, générant ainsi un gros effet de levier. Là il est partiellement consommé assez rapidement, et ne génère pas d’effet de levier. Mais tu as raison, cela « booste » artificiellement le ROIC.

Merci pour les coquilles, elles sont corrigées.

Salut Boris,

le titre a bien monté ces derniers temps, quelles sont les nouvelles fondamentales ?

JL