Il y a quelques jours, j’achetais des titres d’Aufeminin, séduit à la fois par la qualité du bilan et la rentabilité de l’affaire, même si celle-ci opère dans un secteur qui n’est pas de ceux que je préfère. Je vous propose ici une analyse rédigée avec Stéphane, collègue investisseur lyonnais qui m’a fait découvrir cette valeur. Bonne lecture.

Présentation

Avec une audience de 149 millions de visiteurs par mois dans le monde, Aufeminin est le premier éditeur mondial de sites Internet dédiés aux femmes. Le Groupe est présent sur toutes les plateformes (web, mobiles, tablettes, chaînes TV, print) dans 21 pays : France, Allemagne, Autriche, Royaume-Uni, Belgique, Espagne, Italie, Pologne, Suisse, Pays-Bas, Canada, Maroc, Tunisie, Algérie, États-Unis, Brésil, Mexique, Argentine, Colombie, Pérou, Chili. Au travers de ses différents sites (aufeminin.com, marmiton.org, …) le groupe propose une offre éditoriale et communautaire qui couvre toutes les thématiques préférées des femmes : mode, bébé, beauté, shopping, cuisine, actu, divertissement…

Le chiffre d’affaires du groupe est essentiellement tiré de la vente d’espaces publicitaires, établie à partir de partenariats avec des enseignes de luxe et se répartit ainsi : 58% en France, 28% en Europe et 14% dans le reste du monde.

Situation

Le groupe est détenu à 80,08% par le groupe Axel Springer, un des leaders mondiaux de la publication numérique (et qui a d’ailleurs récemment acquis seloger.com). Moneta Asset Management est également actionnaire à hauteur de 2% du capital.

Originellement éditeur de contenus (historiquement aufeminin.com), le groupe glisse vers un modèle de sources de revenus diversifiées, mais sans sacrifier la rentabilité, en suivant plusieurs axes de développement :

- Développement multi-canal : le mobile et la vidéo ont enregistré les plus belles croissances depuis 2013, avec comme exemple l’application iPhone AuFeminin ou l’application iPhone Marmiton, ainsi que des sites « responsives » multi supports (mobile, tablette PC).

- Développement de services payants : le groupe détient également My Little Paris, société éditrice à la fois de newsletters auprès d’une communauté de 1,5 million de lectrices et de box surprises distribuées aujourd’hui à plus de 100 000 abonnées. Ce service, qui se rapproche du e-commerce, est complémentaire à l’activité originelle du groupe, et offre un important potentiel à la fois de synergies. Déjà, MyLittlebox vend 70 000 box par mois pour un abonnement de 16,90 € et les 15 000 abonnées de GambettesBox reçoivent deux paires de collants par mois (une classique et une fantaisiste).

- Devenir le leader sur le maximum de marchés par croissance interne et par acquisitions grâce à une forte génération de cash. Les acquisitions se font toujours en cash, et le montant est généralement conditionné aux résultats futurs (les dirigeants des sociétés rachetées restent notamment dans la société). En février 2015, aufeminin a acquis Livingly Media, l’un des premiers éditeurs de contenus «lifestyle» aux États-Unis, regroupant les sites Zimbio.com (divertissement), Livingly.com & Stylebistro.com (mode, beauté et style) et Lonny.com (décoration de la maison). Depuis son intégration, grâce au développement de nouveaux outils, cette société est déjà passée d’une situation déficitaire à la profitabilité (au second semestre 2015) comme l’avait annoncé la direction. Ainsi, cette acquisition combinée à une croissance organique, a fait progresser de 74% au cours du quatrième trimestre 2015 l’international, celui-ci réalisant désormais près de la moitié de l’activité du groupe.

Au premier semestre 2015, la société a cédé sa filiale historique AdServer, dont la rentabilité est sensiblement inférieure à celle du groupe. Le fruit de la vente a permis de financer une partie de LivinglyMedia. Même si cette nouvelle acquisition n’est pas encore autant rentable que la moyenne du groupe, cette décision montre encore une fois la pertinence de la stratégie d’une part de se concentrer sur ce qui est le plus rentable tout en confortant sa place de leader mondial. Ainsi, malgré la perte du chiffre d’affaires consécutif à la cession d’AdServer, le chiffre d’affaires du groupe au premier semestre 2015 s’inscrit à 42 M€, en progression de 20 %. Et même si la rentabilité a été impactée par les coûts d’intégration, elle reste à un niveau élevé (23% de marge d’EBITDA).

Valorisation

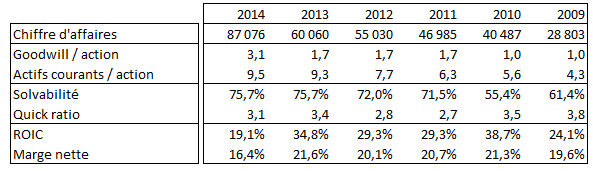

Fait rarissime sur ce blog, la société qui fait l’objet de la présente analyse est non seulement bénéficiaire, mais en croissance rapide, avec des retours sur investissements exceptionnels, comme l’en atteste le tableau ci-dessous :

Même en comptant l’année charnière 2014, pendant laquelle l’entreprise a fait l’acquisition de My Little Paris et Merci Alfred (l’intégration pèse sur les comptes), la rentabilité moyenne du groupe est de 20% de marge nette et 29% de ROIC (calcul maison).

Une valorisation par les actifs tangibles n’aurait aucun sens ici, puisque outre le cash et les créances, les actifs sont essentiellement du goodwill, accumulé au fil des acquisitions. Je vais donc tenter une estimation par ratios. Au cours de 21,52 €, le PER est de 14. C’est beaucoup, mais cela ne reflète pas la situation financière très favorable du groupe. Mais en considérant que l’entreprise dépense tout son cash pour acheter des actions sur le marché (un quart du flottant au cours de 21,50 €), le PER, réduit d’un quart, passe à 10. Cette mesure est d’ailleurs assez proche de l’EV/(EBITDA – capex) si l’on lisse les capex d’investissement sur les années, comme le font les amortissements avec le PER. Sous cette hypothèse, la croissance externe reste possible, mais à coups de dette (ce qui n’est pas pour me déplaire, avec un ROIC de 29%).

Avec une hypothèse de croissance interne, donc plus faible, un PER de 15 me semble une estimation très prudente. En revanche, en considérant une croissance moyenne sur le long terme de 5% et un taux d’actualisation de 10% (assez conservateur pour une entreprise rentable à 15%), le PER peut dépasser 20.

Conclusion

L’entreprise possède un avantage compétitif durable double :

- un savoir-faire technique à la fois technique et créatif, qui lui permet de rentabiliser rapidement des sites Internet et les formatant au modèle maison. Elle est capable de déployer un site dans un nouveau pays très rapidement en transposant à moindre coût un modèle qui a fait ses preuves.

- un effet d’échelle permis par son positionnement en tant que leader mondial. Vers qui un grand groupe industriel (du luxe, essentiellement) va-t-il se diriger pour effectuer une campagne de publicité internationale ? Avec 21 pays, Aufeminin permet de toucher à la fois en une seule publicité un nombre considérable de femmes, tout en pouvant justement cibler grâce à des critères marketing très fins (issus d’AdServer) les femmes les plus à-même d’acheter les produits spécifiques.

Le savoir-faire en matière d’intégration est également un élément décisif dans cet investissement dont la thèse repose en partie sur les acquisitions externes. Le bon sens de la direction dans ces acquisitions prudentes et rentables me conforte dans l’idée que cette entreprise est très bien gérée avec de réelles perspectives de croissance et de diversification (pourquoi ne pas envisager aumasculin.com ?) Avec un PER « retravaillé » de 10, et des hypothèses de croissance prudentes, je pense que la marge de sécurité actuelle peut atteindre 50%. N’ayant pas vu de risque sur le dossier, j’ai constitué une première ligne au cours de 23 €, et l’augmenterai en fonction de l’évolution des cours et des résultats 2015 à venir le 10 mars qui devraient être bons.

Sait-on quand ou à quel prix Moneta a constitué sa ligne ?

Bonjour JL,

je n’en sais rien. A vrai dire, le fait que Moneta soit au capital n’a affecté en rien ma décision. Et si demain Burnand revendait toutes les parts de son fonds, cela ne changerait absolument rien à ma conviction.

Boris

Merci Boris. Très intéressant.

Comment expliques-tu la baisse de ROIC sur 2014 ? C’est à cause des coûts d’intégration ?

Si oui, à combien l’estimes-tu en normalisant la situation ?

Bonsoir Etienne, désolé de ma réponse tardive pour ta question on ne peut plus légitime.

Malheureusement, je n’ai rien lu dans les rapport annuels permettant de comprendre d’où vient cette baisse de rentabilité. Je présume tout comme toi qu’il s’agit des coûts d’intégration.

Je n’ai pas réussi à obtenir de de rentabilité normalisée, puisque quasiment chaque année, il y a des acquisitions. C’est pour cela que j’ai donné mes estimations de rentabilité sur les dernièes années : ça permet de voir que ça reste à peu près stable, et que de prendre une moyenne a du sens. On peut cependant tempérer mon approche car les acquisitions sont de plus en plus grosses, et de fait probablement plus coûteuses à intégrer (ou pas).

Finalement, c’est un business assez simple à comprendre, mais du fait d’informations très partielles, il est difficile de se faire une idée précise des chiffres. Si j’y ai investi, c’est que je vois bien que même si j’ai omis des éléments importants, la marge de sécurité à ce prix est suffisamment importante pour que je n’en pâtisse pas.

Boris

Salut Boris

Je suis aussi actionnaire depuis un an, sans resultat pour le moment. Bon article. De mémoire il y a un point positif omis: l’amortisation et les dépréciations font baisser les profits sans perte cash.

En prenant le resultat net des 9 premiers mois de 2015, en l’annualisant, en excluant des résultats la contribution de Smart ad server (cession et produits avant la cession), j’obtiens un resultat net ajusté de 16millions pour 2015. Ce qui nous fait un PER ajusté de 13.

Ensuite on peut lire dans le communiqué de presse semestriel que « Par ailleurs, l’internalisation de la régie publicitaire en Italie a engendré des coûts sur

l’exercice qui n’ont pas encore généré les résultats escomptés.

Par conséquent, L’EBITDA s’élève à 9,5 M€, contre 11,1 M€ au premier semestre 2014.

»

Si l’on ajoute 1.5 millions pour le résultat net 2016 de ces éléments non recurrents on est déjà à 17.5 millions de résultat net potentiel soit un PER de 12.5.

Sachant que Livingly media vient de passer rentable on peut imaginer encore un petit million et c’est très conservateur étant donné le CA de livingly media et les économies d’echelle de ce type de business.

Donc un PER sans le cash de 11.5 est plutot logique. Et bien sur dans ce business, tout le résultat net peut être réinvestit dans des acquisitions, il n’y a pas besoin de remplacer des machines outils.

Après Feminin a 14 millions de cash net de tout passif, plus des clients et comptes rattachés pour 35 millions, et 60 millions de cash en tout. AuFeminin peut faire une nouvelle acquisition et augmenter ainsi son résultat.

Sur les acquisitions: L’achat de livingly media et la vente de smart ad server ont remplacé un actif rentable par un actif non rentable mais apportant de fortes synergies selon la direction. Je pense que Aufeminin a une optique de long terme et dans ce cas la nous pouvons nous attendre à une profitabilité en hausse pour le segment ex livingly media. Sinon ce serait une grave erreur.

Autre point positif: Avec la convergence sur mobile, les annonceurs ne sont pas encore bien convaincus de payer autant que sur ordinateur (lu dans une itv de la dirigeante). Au feminin en souffre en ce moment mais les annonceurs finiront par aller ou se trouvent les clients et l’on peut imaginer que de nombreuses « vues » obtenues par aufeminin ne sont pas encore monétisées dans les Apps et sites mobiles divers.

Point négatifs: Je ne pense pas que la direction veuille faire des rachats d’actions voir même comprenne le concept. Idem pour prendre de la dette. La trésorerie inutilisée diminue les retours sur l’investissement.

Lorsque je les ai contactés à l’adresse relation investisseurs, je n’ai jamais eu de réponse. Opérationnellement le management me parait plutot bon avec une orientation long terme mais il me semble très peu concerné par les actionnaires (voire aussi la rémunération élevée de la présidente).

La complexité du marché de la publicité et ces bémols m’empêchent d’en faire une grosse position mais je suis content de garder une petite position de long terme chez cette pépite.

Bonsoir Bullebier,

je ne suis pas sûr d’avoir bien compris ta première remarque : les amortissements font toujours baisser les profits, mais pas le cash. Ce n’est donc pas propre à aufeminin. Mais en particulier dans ce dossier, il y a peu aucun amortissement et aucune dépréciation.

Je suis d’accord avec toi sur tout le reste, notamment sur les projections de bénéfice. J’ajoute, comme me le suggérait Stéphane (auteur initial de l’article) que le PER sera même (à titre exceptionnel) en-dessous suite à la vente d’AdServer. Cela pourra peut-être constituer un effet d’aubaine…

Merci pour ce commentaire complet et très instructif.

Boris

Bonjour Boris, en 2014 il y a eu 3 millions d’euros d’amortissements et de dépréciations. En 2013 1.7 millions d’euros. Donc je voulais dire que le PER officiel est anormalement élevé par rapport au cash généré (en dehors de 2015 avec la vente de Smart art server qu’il faut déduire).

D’accord VGE sur le risque principal. Mais on a aussi des fonds au capital qui peuvent contrebalancer ce risque.

Avec Axel Springer (détenteur aussi de seloger) au capital, on peut penser que les remunerations sont sous contrôle (au prix du marché) et que les intérêts des actionnaires sont défendus. Le principal risque sur ce genre de dossier est que le potentiel de hausse soit limité par le rachat complet par Axel Springer avec une OPR a des prix très sous-estimés.

Champagne !

63 M€ de cash et résultats excellents ! Marge EBITDA en augmentation > 27% sur le S2

Le communiqué du groupe :

http://corporate.aufeminin.com/sites/corporate.aufeminin.com/files/aufeminin_CP_20160310_RN_2015_FR_%20Vdef.pdf

Bonjour,

Value trap ? Le titre semble n’intéresser personne, et ceci malgré de bons résultats, et la croissance (acquisition de mylittle truc, internationalisation).

A en croire le parcours boursier du titre, les investisseurs semblent penser que Aufem est arrivé à maturité, sur un secteur en déclin; et qu’il n’arrivera pas a calquée sa stratégie aux états unis (à l’heure d’aujourd’hui, l’internet a changé ?).

Soit j’y comprends foutrement rien lol.

Bonjour Stéphane,

le flottant n’est que de 80%, ce qui peut expliquer un faible appétit pour le titre.

Les dernières publications ne sont pas des meilleures qui soient, mais la boîte me semble bien gérée. Le secteur ne me semble pas en déclin, mais dans ce métier il faut s’adapter très vite. Je pense qu’il faut laisser un peu de temps à la direction de prouver que la réorientation de la stratégie est pertinente. Je n’ai aucune raison de vendre.

Bonne soirée,

Boris

Bonjour,

Pour info et pour clôturer le dossier la belle oubliée a été rachetée par TF1 à 39.47 €

https://www.zonebourse.com/AUFEMININ-4736/actualite/Aufeminin-42-273-actions-apportees-a-l-OPR-RO-27533965/

Bonjour,

en effet, c’est la fin de l’histoire.

Suite à la sortie d’un associé de ma société, j’ai dû solder mes titres juste une heure avant l’annonce de l’OPA… C’est risible, n’est-ce pas ?

Merci pour votre retour.

Boris