Code : 6150

Cours au moment de l’analyse : 2 744 ¥

Flottant : 54,74%

Takeda Machinery est une industrielle fondée en 1966 à Ishikawa pour la conception et la production de machines à débiter l’acier sous forme de barres ou de poutres. Son activité n’a guère changé depuis mais la société s’est internationalisée dans quasiment toute l’Asie. Elle capitalise 21 M€ pour un chiffre d’affaires de 51 M€.

Takeda Machinery n’est pas une net-net et n’est pas assise sur un matelas de billets. Au contraire, elle possède même de la dette. Ce qui m’a intéressé dans cette société, c’est son couple rentabilité / prix. En effet, d’une part sur les six dernières années, elle présente un ROCE moyen de 19% et un ROE moyen de 15%. Et d’autre part, elle ne s’échange que 4 fois ses bénéfices. Etonnamment bas pour une valeur qui ne cesse de croître.

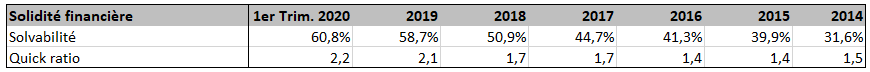

1. Un bilan sain et équilibré

Aucun commentaire à faire sur la santé financière de la société, tout va bien.

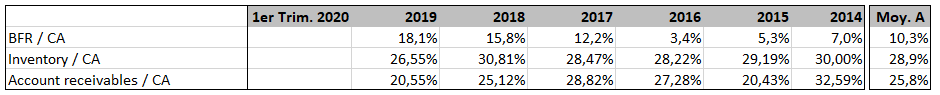

De même pour la composition des actifs courants, où les créances sont stables et assez peu élevées au regard d’autres sociétés étudiées. On notera néanmoins une montée du BFR ces trois dernières années.

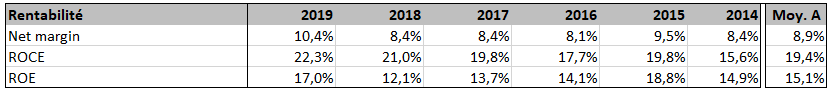

2. Une rentabilité stable

La société présente une forte rentabilité, pérenne ces six dernières années.

Noter qu’en comparaison avec les autres industrielles japonaises déjà présentées sur le blog, il n’est pas étonnant d’avoir un ROCE élevé puisque Takeda possède peu de trésorerie. Le ROE est donc plus approprié pour justifier un achat comparatif.

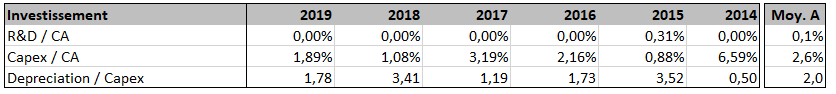

3. Une société qui investit peu

Pour calmer un peu l’enthousiasme, la société investit peu, ce qui n’est pas forcément un bon signe.

Il n’y a a priori pas de R&D et les capex sont très faibles – régulièrement inférieurs aux dépréciations.

4. Une valorisation surprenante

La société est en croissance :

- + 10% par an de chiffre d’affaires,

- + 17% par an de bénéfice,

- + 17% par an de VANT.

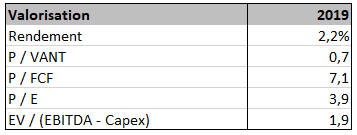

Et la société ne se paie même pas 4 fois ses bénéfices :

5. Conclusion

Certes, la décote sur les actifs n’est que de 30%, et la trésorerie semble maigrichonne au regard d’autres nippones du portefeuille. Mais la société a des atouts : petite capitalisation dont le flottant est près de 54%, très rentable, en croissance et un P/E inférieur à 4. Avec une VANT qui progresse en moyenne de 18% et un rendement supérieur à 2%, la création de valeur théorique est supérieure à 20%. La trésorerie commence à s’accumuler, et si la réduction de la dette se poursuit (elle a été divisée par près de trois sur les six dernières années), avec la génération de cash-flows actuelle, la société sera en excédent de trésorerie dans trois ans. Si la société parvient à maintenir sa rentabilité, un PER de 15 est un objectif raisonnable. J’arrondis donc mon objectif à 7 500 ¥, compte tenu de l’absence de forte décote sur actifs.