Présentation

Profitant de la période estivale pour flaner sur le web, à la recherche d’idées nouvelles, je suis tombé sur une vielle connaissance, Awilco Drilling, titre que j’avais rapidement étudié il y a environ deux ans. J’avais laissé passer l’affaire, mon courtier de l’époque ne me permettant pas d’acquérir des titres. Et c’est bien dommage, car le cours s’est envolé depuis (il a même fait x6 en trois ans). A la lumière de posts sur d’autres blogs, certainement attirés par la récente mise en place d’un dividende régulier, je me suis intéressé de nouveau à la valeur, avec un oeil sceptique quant à l’économie mondiale à court terme, et le souhait de diversifier une partie de mon portefeuille dans des valeurs à haut rendement. Car en effet, c’est bien le rendement actuel de 13,17% qui m’a intrigué au premier abord.

Je rappelle qu’Awilco Drilling est une entreprise anglaise du secteur pétrolier, cotée à Oslo (AWDR) et aux USA (AWLCF, Pink Sheets), dont l’activité est plus précisément la location de plate-formes pétrolières. Et qu’avec un patrimoine constitué uniquement de deux plate-formes, c’est une petite entreprise (738 M$ de capitalisation boursière) comparée aux Transocean (14 G$) ou autre Seadrill (17 G$). Elle loue à des groupes pétroliers variés et affiche depuis trois ans un insolent cash-flow, ce qui n’est pas nécessairement le cas de ses concurrents.

Situation

En 2009, alors que son activité ne concernait que l’affrètement maritime, la société a été introduite en bourse, dans le but de lever des fonds en vue de réorienter son activité. A l’époque fournisseur de Transocean (devenu concurrent), elle lui a acheté à bon prix deux plate-formes pétrolières d’occasion, qu’elle a aussitôt placées en réparation en Pologne pendant deux ans. Ces plate-formes ont été opérationnelles en temps et en heure, et Awilco a pu à ce moment engranger les cash-flows à gogo.

La situation pour Awilco est actuellement la meilleure qui soit. Si l’on se fie en effet aux calculs de la direction (et il n’y a aucune raison de ne pas la croire), le « taux d’efficacité » des plate-formes est à son plus haut historique, à 99,7% (même si ce chiffre ne représente pas grand-chose pour moi, j’ai bien compris que cela signifie que tout va très bien). Celles-ci sont d’ailleurs actuellement localisées en Mer du Nord, qui semble être un spot assez prisé des groupes pétroliers. Le backlog est également très bon, avec près de 700 M$ (ce qui, rapporté à un chiffre d’affaires de 240 M$ en 2013 représente quand-même plus de deux années d’activité).

Il est très important de noter que les plate-formes détenues par Awilco et qui constituent à la fois son seul actif et sa seule source de revenus devront cesser de fonctionner en 2031, malgré les forts montants investis chaque année en entretien. Il est d’ailleurs très probable qu’en 2015 ou 2016, une de ces plate-formes soient mises sur la touche temporairement, le temps d’un petit lifting. L’endettement n’étant pas très élevé, il reste assez de temps, je pense, au management pour pérenniser l’activité. Mais ce n’est pas ma thèse principale.

Valorisation

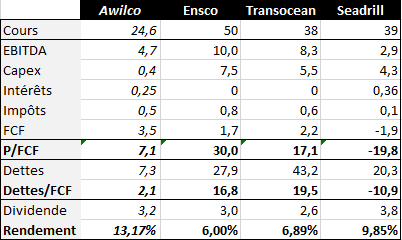

Il est temps de parler chiffres. Pour commencer simplement, voici les habituels ratios :

- VANT : 41$

- Solvabilité : 56 %

- Quick ratio : 1,53

Au cours de 24,60 USD, la marge de sécurité sur les actifs est donc de 40% (sur des actifs, je le rappelle, à durée limitée). Mais dans le cadre de cette analyse, ce qui m’intéresse principalement, c’est la pérennité du dividende, c’est-à-dire savoir si l’entreprise pourra durablement verser un dividende confortable. Pour cela, je regarde avec attention le compte de résultat et les cash-flows. Je trouve également intéressant de les comparer avec les concurrents du secteur. Voici ce que cela donne dans les grandes lignes (en USD par action) :

Le constat est double : l’entreprise est sous-valorisée à la fois par rapport à ses pairs, et en termes de P/FCF. Noter que je n’utilise ni le PER ni l’EV/EBITDA, peu parlants pour une entreprise dont les capex peuvent être importants. D’ailleurs, ces cash-flows ne sont qu’un ordre d’idée, car je ne peux deviner quels seront les frais d’entretien des plate-formes dans les années à venir. J’ai seulement pris une moyenne sur les dernières années, sachant que les plate-formes ont été complètement retapées en 2011. Ceci mis à part, dans un environnement pétrolier économiquement stable, ces cash-flows sont assez prévisibles.

Ainsi, avec un P/FCF assez fiable de 7, l’investissement est remboursé en sept ans. En tenant compte de la mise à la casse des deux plate-formes dans seize ans, et en considérant un remboursement de la dette en deux ans, il reste sept ans de cash-flows à encaisser. Le titre peut donc être théoriquement estimé à environ 50 USD.

En pratique, il faut tenir compte des risques suivants, qui peuvent expliquer la décote du titre :

- le dividende a de fortes chances de baisser, car le taux de distribution est maximal.

- l’activité peut être mise facilement en péril en cas de coup dur économique, car le groupe ne possède que deux plate-formes (la mutualisation de latence est très faible).

- le management n’est impliqué dans l’affaire que par des stock-options, en quantité encore importantes.

- le ROE tourne autour de 59%, ce qui est impressionnant, mais il ne faut pas s’y tromper : le ROA n’est que de 8,5%.

Conclusion

Le titre décote sur ses actifs « périssables » de 40% et sur ses cash-flows de 50%. Le retour à l’actionnaire est immédiat, puisque chaque trimestre depuis juin 2013, l’entreprise reverse tout son cash-flow sous forme de dividende (13,17% au cours de 24,60 USD) et c’est une volonté du management de continuer ainsi le plus longtemps possible. De plus, l’entreprise est adossée à un actionnaire majeur du secteur, le milliardaire Arne Wilhelmsen (l’une des plus grosses fortunes de Norvège) qui détient indirectement 48,73 % des parts.

Ainsi, en termes de valorisation, l’investissement est intéressant, avec une bonne marge de sécurité. Mais le business, somme toute assez simple, ne me paraît pas aussi rentable qu’il en a l’air à première vue (8,5% de rentabilité contre 7% d’intérêts bancaires) et n’est pas dénué de risques. Pour ma part, finalement, même en considérant que ce n’est pas l’affaire du siècle, j’en ai pris une petite louchée (au cours de 157 NOK, sur le marché norvégien) dans le but avoué de diversifier mon portefeuille (géographiquement, sectoriellement, et stratégiquement) en y apportant un peu de dividende.

Bonjour Boris, vous m’avez remis en mémoire Awilco, jusqu’il y a peu je n’avais pas accès à la bourse d’Oslo, mais maintenant j’y ai accès à un prix raisonnable.

Après avoir lu votre article et après quelques vérifications, j’ai acquis des AWDR.

Le principal risque, c’est qu’il n’y a que 2 plateformes pétrolières. Si une des deux à un gros problème cela aurait un gros impact sur la rentabilité, même si elles sont assurées.

Ce risque minime est probablement la principale raison de la décote excessive, je considère donc, que le rapport risque/rendement est favorable à l’investisseur.

Bonjour Patrick,

content de savoir que vous êtes également monté à bord. Et en effet, le risque que vous rappelez n’est pas nul, et me semble tout comme vous être le principal.

Je n’attends pas grand chose en termes de performance de ce titre. Tout simplement un rendement acceptable (je pense pouvoir garantir au moins du 7~8%) avec une sécurité sur les cash-flows et les actifs. Dans une période aussi incertaine que celle que nous vivons, ça me semble être une intéressante stratégie alternative aux obligations, dont les rendements actuels sont très faibles.

Merci de votre commentaire.

Boris

Bravo pour cette découverte et merci du partage !

Pourquoi acheter les titres plutôt sur la bourse d’Oslo et qu’à NY ?

Bonjour Stéphane,

je n’ai rien découvert, malheureusement, puisque ce titre était en discussion sur un forum US.

J’ai préféré acheter directement sur le marché norvégien pour deux raisons :

– diversifier la devise (j’ai beaucoup de valeurs en dollars);

– avoir une meilleure liquidité.

Cordialement,

Boris

Bonjour,

Avez-vous étudié l’impact EUR/NOK ou USD/NOK sur votre achat ? Le trouvez-vous favorable ?

Bonjour Chlorate,

non, je n’ai pas étudié l’impact de la devise sur l’investissement. Ce sujet ne me préoccupe guère d’une manière générale, si ce n’est que dans un objectif de diversifcation.

La raison est simple : je ne sais jamais comment devise va évoluer. Je ne joue donc pas dessus. Je ne cherche même pas à me couvrir.

Cordialement,

Boris

Bonjour,

vous êtes sûr du montant du dividende versé? Le versement est trimestriel, il est de 1,15$ les 2 premiers trimestres.

On est donc près des 20% de rendement sur ce rythme.

Personnellement je suis actionnaire d’Awilco (sur marché US) depuis avril 2014.

Bonjour Pachakuti,

diable, vous avez raison ! J’ai oublié le dernier trimestre dans mon calcul.

Donc pour être précis, sur une base trimestrielle de 1,15 USD, et en extrapolant sur une année entière, le dividende annuel ressort à 4,60 USD. Ce qui donne au cours de 23,07 USD un rendement de 19,9%.

Cependant, je réitère ma modération dans cette extrapolation, en rappelant que mes calculs, même approximatifs, confirment que le management resdistribue tout le cash aux actionnaires. Cette absence de marge de manoeuvre pour les trimestres à venir me laisse penser que le rendement pourrait bien ne pas être régulier.

Merci de m’avoir corrigé.

Cordialement,

Boris

Bonjour, même si elle avait déja une bonne décote, dur dur ces derniers temps

moins de 120 Nok ce jour

Bon courage

Bonjour,

oui, les nouvelles du secteur sont mauvaises (je glisserai quelques détails dans la prochaine newsletter)

J’en ai profité pour me renforcer.

Cordialement,

Boris

Merci Boris, pour cet article très interessant.

En septembre le cours a bien baissé , 18,66 dollars sur le marché américain, ce qui représente un rendement sur dividende de 20,77% ! Je vais en acheter aussi.

Bonjour ExileFiscal,

prenez note quand-même que les chances que le dividende baisse n’est pas nul, loin de là !

Cordialement,

Boris

Coyote: du 110 aujourd hui. Il faut avoir le coeur bien accroche.

Bonsoir Coyote, je dirais même 109 NOK… Panique sur le titre ou mauvaise nouvelle dans les tuyaux ? Je n’en sais rien, mais je garde bien évidemment mes titres.

Cordialement,

Boris

Le plus n a pas encore ete atteint. Il vaut mieux attendre avant de se renforcer…

Ca semble se stabiliser a 109.

Grosse chute en intraday hier (plus bas à 97 NOK), dans des volumes importants, avant de remonter à 109 en effet. « Stabiliser » n’est pas vraiment le mot que j’emploierais quand l’action joue au yoyo pendant la journée.

Pourriez-vous m’indiquer par quel courtier vous passez pour acheter Awilco ?

La valeur n’est pas disponible ni chez Binck, ni chez Fortuneo.

Je suis passe par Saxo bank. Seule la NOK y est disponible.

Merci Robert22 pour la réponse.

Pourriez-vous me dire si Saxo banque gère bien les dividendes ( ne prélève pas trop, je crois que c’était question avec les dividendes US )? Cette banque fournie-t-elle bien un IFU ?

Oui je crois qu ils prelevent trop. 30% pour les US. Pour la NOK, 25%. En meme temps, etant aux Emirats je ne sais pas si je pourrais beneficier des 15% US.

Bonjour ExileFiscal,

j’ai acheté mes titres par Lynx. Mais je suis surpris que vous ne puissiez pas en acheter sur les marchés US avec Binck.

Binck ne fait pas le marché OTC.

Pour revenir sur la baisse spéctaculaire d’Awilco, en plus des mauvaises nouvelles du secteur, je pense que l’incertitude du résultat du référendum sur l’indépendance de l’Ecosse n’y est pas étrangère non plus.

Bon, j ai le droit de die que ca remonte a 112 :-D.

Bonjour,

je possède des ADR awilco sur boursedirect et je souhaite me renforcer. Comme boursedirect ne les propose plus je vais le faire sur Lynx. Par contre chez eux il n’y a que le stock d’oslo et il faut un abonnement sur Oslo. Mais lequel? celui de niveau 1 ou celui de niveau 2? je crois que vous-même êtes sur Lynx?

merci!

Bonsoir Pachakuti,

je suis étonné de ce que vous me dites. Je suis en effet chez Lynx et je ne me rappelle pas avoir souscrit à un quelconque abonnement. Vous parlez bien d’un abonnement payant ?