Cet article est le deuxième d’une série de trois articles qui font le tour des sociétés cotées de l’empire construit par Vincent Bolloré.

Le mois dernier, Vivendi distribuait 59,87% de titres UMG à ses actionnaires sous forme d’un dividende exceptionnel (dans la réalité c’est un peu plus compliqué que cela, mais inutile de complexifier un dossier qui n’est déjà pas simple). Vivendi ne possède désormais plus que 10,13% de l’ensemble de UMG, ce qui représente tout-de-même 4,3 Mds€ (un tiers de la capitalisation du groupe).

L’histoire n’est pas encore finie : le raid sur Lagardère (l’OPA est prévue pour fin 2022) va donner une autre dimension au groupe, recentré sur l’édition. Ceux qui ont lu le premier article de la série ont pu déduire que j’estime Vivendi à environ 17 € par titre. Celui-ci cotant 10,98 €, le marché nous offre encore une belle décote. J’en ai profité en arbitrant mes titres UMG (vendus 24,51 €) contre des titres Vivendi (achetés 11,20 €). Il y a encore beaucoup à dire sur Vivendi, mais ce ne sera pas l’objet de cet article. Je vais me focaliser en effet sur le plus gros actionnaire de Vivendi : Bolloré SE.

Un groupe familial bicentenaire

Tout commence en 1822 lorsque Nicolas Le Marié fonde les Papeteries de l’Odet, près de Quimper sur les bords de l’Odet. La société est spécialisée dans la production de papier, dont les papiers minces comme les sachets de thé. Elle est renommée Papeteries Bolloré par son neveu par alliance, Jean-René Bolloré, lorsqu’il en prend les rênes en 1861. Un demi-siècle plus tard, en 1918, Jean Bolloré crée la célèbre marque de papier à cigarette OCB (Odet-Cascadec- Bolloré). Dans les années trente, les deux usines de la société tournent à plein régime. Mais en 1981 elle se retrouve en grande difficulté. Vincent Bolloré, qui bénéficie d’une expérience de six ans à la direction de la Compagnie Financière de Rothschild, décide avec son frère Michel-Yves de reprendre en main la société familiale. Elle est alors sortie de la faillite et dépoussiérée. Alors que Michel-Yves lui fait prendre un virage industriel via les films plastiques, Vincent Bolloré entame une carrière de financier en prenant des participations dans des petites entreprises. Le succès industriel pointe son nez et la société est introduite en bourse en 1985 sous le nom de Bolloré Technologies. Un an plus tard elle rachète le concurrent JOB.

Vincent Bolloré prend de plus en plus d’importance dans le groupe familial et le transforme progressivement en un conglomérat d’activités très diverses. Il pose les premières bases de son empire en Afrique en 1986 en rachetant à Suez la majorité de la Société Commerciale d’Affrètement et de Combustible, bien mal en point. Ce premier gros coup a été la cause de la première des nombreuses batailles financières que Vincent Bolloré a eu à mener dans sa carrière. Il dévoile à la fois le caractère résolu et hargneux de ce raider hors pair, ainsi que la méthode Bolloré. En s’attaquant à la SCAC, Vincent Bolloré s’est mis à dos Tristan Vieljeux, qui convoitait également le joyau. Il décide alors de monter en douce à plus de 20% des parts du capital de la société Vieljeux et de jouer de son influent réseau. Trois ans plus tard, en 1991, grâce aux appuis de Claude Bébéar, il prend le contrôle du groupe Delmas Vieljeux. Il le rachètera complètement en 2005.

D’autres coups d’éclat et victoires médiatisées pavent le parcours du « petit prince des cash-flows ». Mais je vais m’arrêter ici car ce qui compte c’est de comprendre comment s’est construit le groupe tentaculaire qu’est celui de Vincent Bolloré : par la restructuration, l’ingénierie financière et le réseau.

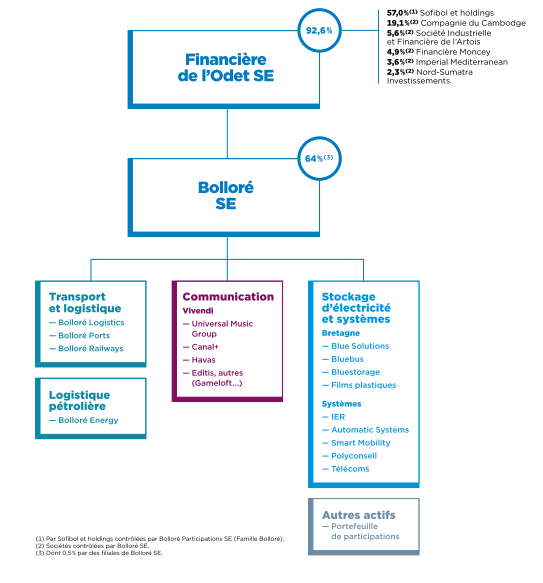

Aujourd’hui Bolloré SE compte près de 80 000 collaborateurs répartis dans 130 pays. L’activité, organisée autour de quatre pôles génère 24 Mds€ de chiffre d’affaires.

Un essai de valorisation du groupe

Comme avec tout conglomérat, je calcule la somme des parties.

Communication : après le spin off de UMG, le pôle communication est constitué de Vivendi qu’il détient à 28,41% et d’UMG dont il détient 16,13%. Mon estimation pour ce pôle est 5,1 + 6,9 = 12 Mds€.

Transport et logistique : Bolloré Logistics est un des dix premiers groupes mondiaux présents dans les métiers de l’organisation du transport et de la logistique contractuelle.

En Afrique, il possède le premier réseau de logistique intégrée, et y est le premier opérateur de concessions portuaires et ferroviaires. Ce marché est très rentable (18% de marge opérationnelle) et en forte croissance. C’est une position forte et unique qui doit valoir un certain prix. Je propose une valorisation à dix fois le résultat opérationnel, soit 6,6 Mds€.

Bolloré Energy : je ne me suis pas intéressé à ce pôle. Je le valorise tout bêtement à six fois le résultat opérationnel, soit 0,3 Mds€.

Stockage d’électricité : l’ensemble du pôle étant en pertes, je devrais le compte pour zéro. Mais ce serait évidemment une erreur car toute cette R&D accumulée dans un secteur très recherché (les batteries) vaut nécessairement quelque chose. D’ailleurs, Vincent Bolloré a racheté les minoritaires de Blue Solutions l’an dernier sur une base de 510 M€ pour l’ensemble de la société. Je vais donc prendre ce montant comme estimation (très prudente) du pôle.

Participations : parmi les participations significatives, je note celle dans Mediabanca et les luxembourgeoises du Groupe Rivaud : Socfin, Socfinaf et Socinasia. Les trois premières étant cotées, je les estime à leur capitalisation boursière, et compte la quatrième à valeur de ses fonds propres.

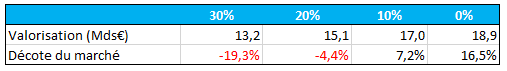

Au final, le cumul monte à 19,7 Mds€. Les comptes sociaux enregistrent une dette financière de 1,8 Mds€ et des comptes courants de 3,8 Mds€ ainsi qu’une créance de comptes courants de 4,8 Mds€. La trésorerie est quasiment nulle. La somme des parties nette de dettes donne une valorisation à 19,7 – (1,8 + 3,8 – 4,8) = 18,9 Mds€ :

Cette estimation très approximative ne tient pas compte d’une décote de holding que l’on pourrait appliquer (en moyenne 30%). Au cours de 5,38 €, le marché valorise le groupe à 15,8 Mds€, ce qui est assez proche de mon estimation grossière, suivant la décote de holding que l’on choisit :

A première vue, pas de décote, mais…

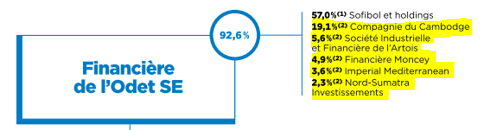

Avec la valorisation actuelle, le marché ne semble pas offrir de décote, et pourrait même offrir une prime. Curieux alors que Vivendi, par exemple, décote de près de 40%. L’explication est certainement à trouver dans les notes de l’organigramme :

La Compagnie de l’Odet est détenue à 19,1 + 5,6 + 4,9 + 3,6 + 2,3 = 35,5% de sociétés elles-mêmes contrôlées par Bolloré SE. Pour schématiser, Bolloré SE possède des filiales qui possèdent une partie de Bolloré SE. Autrement dit, Bolloré SE possède indirectement une partie de lui-même. Cette boucle d’autocontrôle peut expliquer le fait que le marché n’applique pas de décote à Bolloré SE.

Pour donner une idée de l’effet de l’autocontrôle, supposons que Bolloré SE possède une filiale qui possède 50% de Bolloré SE. Alors la part de l’autocontrôle est 50%, c’est-à-dire que Bolloré SE possède la moitié des actions en circulation. Si le groupe les annule, mécaniquement, le groupe se relue et vaut deux fois plus cher. Même si le groupe nous indique les premiers éléments de l’autocontrôle via quelques-unes des sociétés du groupe Rivaud (Cambodge, Artois, Moncey, …) il est nécessaire d’établir le plus précisément possible le pourcentage d’autocontrôle. C’est l’objet du troisième et dernier article sur la galaxie Bolloré.

Mais ça fait comme une bonne série… on veut connaître la suite sans attendre !

Merci Laurent. Ca ne saurait tarder 🙂

On remarque l'importance du pôle transports&logistics dans la valorisation.

On connait la croissance pour les années à venir?

Encore merci pour le travail

d

Bonjour Didier.

Oui, le pôle Transports & Logistics est un pilier du groupe Bolloré SE.

Je n’ai pas l’historique de croissance de ce pôle. Mais celui-ci étant très majoritairement en Afrique, c’est plus la croissance future qui me semble importante.

Concernant la valorisation de ce pôle, je donne une autre clef dans l’épisode 3.

Je parlais bien de la croissance à venir en année n+1 n+2 et autres.

Vincent va te « maudire » s’il pensait nous donner une petite prime…

Ton travail nous permet d’être serein par rapport à nos prises de risques sur les cours actuels.

Encore merci pour ce travail qu’il nous est impossible de trouver ailleurs.

d

Merci beaucoup Didier 🙂

Boris

Le montant semble bien faible…

https://bourse.lefigaro.fractu-conseils/bollore-interesse-par-une-vente-de-ses-activites-en-afrique-20211015

Didier, je n’y crois pas une seule seconde.

Dans cet article, on lit 5,4 Mds€. C’est encore bien en-dessous de mon estimation basse. Mais peut-être ne s’agit-il que d’une partie du réseau ?

Bravo Boris,

Tu transformes une structure complexe en une série captivante!

Merci Value !

Le commentaire de Boris sur la news du jour?

C'est une partie du Transports & Logistics?

merci

d

Bonsoir Didier,

le communiqué n’est pas totalement explicite, mais la branche Bolloré Logistics (comprenez la branche Services) n’est pas concernée. Le prix de vente de l’Afrique est donc dans la fourchette indiquée dans l’article, mais plus vers le bas.

Cela reste une excellente nouvelle. D’une part, cette branche Afrique, même si c’est la vache à lait du groupe, est complexe à gérer, notamment pour un industriel dont les procès pour corruption fleurissent sur le territoire. Et d’autre part, elle continue la simplification du groupe, avec de surcroît une belle génération de cash. Et quand on connaît le talent de Vincent Bolloré à déployer son argent dans les meilleurs affaires, cela ne peut qu’être positif. Et on peut davantage croire à un rachat du groupe Rivaud (pour environ 500 Mds €) et de Vivendi.

L’histoire continue et va dans le bon sens. C’est grisant de vivre tout cela !

Bonjour

L action bollore a connu une sous performance et une grosse baisse en deux mois, je suis étonné que le programme de rachat d actions n est pas été activé alors que on traite a quasi -15% par rapport l opas de 6€. Une idée de ce manque de volonté de VB de racheter sous 5.75-6€?? Merci

Bonjour sudbail,

oui, en effet, c’est surprenant. A ma connaissance il n’y a pas eu de rachat d’Odet non plus.

On peut supposer qu’il va y avoir une publication prochainement.

A suivre…