Cet article est le premier d’une série de trois articles qui font le tour des sociétés cotées de l’empire construit par Vincent Bolloré.

Aujourd’hui, je vais vous parler d’un temps que les moins de vingt ans ne peuvent pas connaître. Je ne parlerai pas dans cet article de Charles Aznavour mais de Vivendi, la plus grosse filiale du groupe Bolloré. Les nostalgiques des années 2000 se souviennent certainement de l’épopée conduite par Jean-Marie Messier, le génie à la chaussette trouée, pour transformer la toute puissante Compagnie Générale des Eaux en un empire technologique dans la communication, rebaptisée à l’occasion Vivendi. Il parvient ainsi à grands coups de dettes à mettre la main sur de superbes sociétés. On notera le groupe SFR en France, et aux Etats-Unis l’emblématique Blizzard Entertainment et le géant de la musique Universal Music Group (UMG). Trop tôt, trop ambitieux, cet empire ne fait pas long feu et manque de peu de se faire emporter par le krach des dotcom. Jean-René Fourtou, nommé en 2002 pour sauver le groupe de la faillite, entame une douloureuse et longue vente à la découpe. Progressivement, le cours de bourse se reprend (jusqu’à 30 €), mais replonge en 2012. C’est le moment que choisit Vincent Bolloré pour entrer au capital du groupe (aux alentours de 13 €) et monter. Pendant que Vivendi effectue les cessions de Blizzard (en 2013) et de SFR (en 2014, à Altice) Vincent Bolloré continue de monter au capital jusqu’à en détenir 14,35% en 2015. Alors principal actionnaire du groupe, il fait racheter puis annuler par Vivendi, en bien meilleure posture qu’en 2002, 87 millions de titres, ce qui mécaniquement lui permet de dépasser les 15% du capital et, grâce à d’indéfectibles soutiens, bloquer une résolution anti-loi Florange le visant. C’est grâce à ce coup de maître qu’il obtient 26% des droits de vote de Vivendi et qu’il peut lui vendre Havas en 2017 et faire de ce groupe un géant des médias et de la communication. Mais en 2020, coup de théâtre : après avoir œuvré en coulisse pour valoriser son investissement dans Vivendi, Vincent Bolloré, devenu seul maître à bord de Vivendi, vend au chinois Tencent 10% d’UMG sur une base de 30 Md€ ! Le marché recommence à s’intéresser à Vivendi et le cours se redresse tout doucement. Puis Tencent exerce son droit d’acquérir 10% supplémentaires d’UMG. Et enfin, deuxième coup de théâtre : cette année, lors de l’Assemblée Générale de Vivendi, Vincent Bolloré annonce son projet d’introduire UMG en bourse.

Une tentative de valorisation de Vivendi

Le 21 septembre, 60% de la filiale UMG sera distribuée aux actionnaires de Vivendi sous forme de dividende à raison d’un titre UMG par titre Vivendi détenu, sur la base d’une valorisation d’UMG à 33 Md€.

De plus, à la date d’écriture de cet article, William Ackman, via son fonds Pershing Square, a acheté à Vivendi 10% d’UMG pour un montant global de 3,5 Md€. Cette opération, qui s’est faite en deux étapes (une première de 7,1% et une deuxième de 2,9%) valoriserait UMG à 35 Md€. Concernant le solde de titres UMG restant à Vivendi post distribution (qui est donc de 10%), Vincent Bolloré n’a apporté aucune précision sur ses intentions.

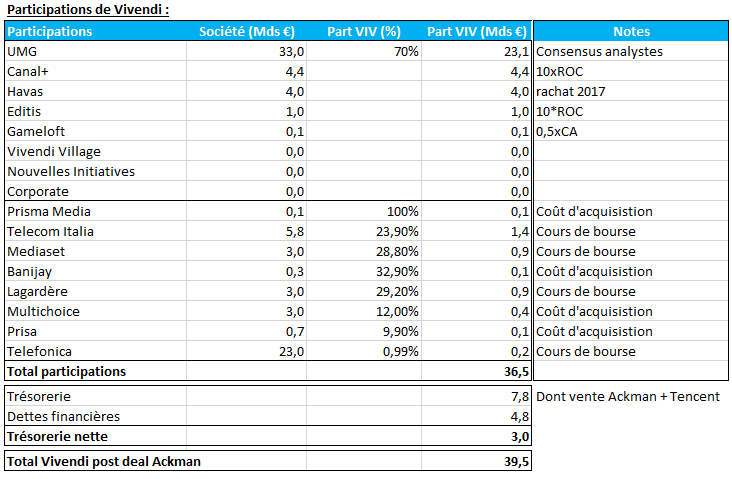

En considérant une valorisation d’UMG à 33 Md€ (le montant de l’IPO), et en comptabilisant le cash des 10% supplémentaires vendus à Tencent (mais réglés au S1 2021 pour 2,8 Md€) et les 10% vendus à William Ackman, j’obtiens, à partir des hypothèses de valorisation des filiales ci-dessous, une valorisation du groupe Vivendi à 39,5 Md€.

Cette valorisation est à comparer à la capitalisation actuelle de 35,4 Md€ : le marché offre une décote sur Vivendi de 10,4%. C’est inférieur aux décotes de holding que l’on constate habituellement (environ 30%). Cela peut s’expliquer par 1) que le marché considère comme effectives les synergies entre les différentes sociétés du groupe ou 2) que le marché estime la valorisation d’UMG supérieure à 33 Md€. Ce qui m’amène à disserter sur une valorisation consensuelle de UMG, qui est le point central de la valorisation de Vivendi.

Comme je l’ai rappelé en préambule, UMG est un groupe américain, qui a atterri chez le groupe français Vivendi il y a une vingtaine d’années. Mais UMG est resté un groupe américain. Et cette « IPO » d’UMG intéresse beaucoup les fonds américains. C’est donc de ce côté-ci de l’Atlantique que j’ai cherché des éléments de valorisation. Et de mes lectures, il ressort que certains fonds estiment cet actif unique au monde entre 40 Md€ et 60 Md€ ! Une valeur qui m’a paru assez consensuelle tournerait autour de 45 Md€. Auquel cas, Vivendi serait valorisé 47,9 Md€. Et William Ackman serait déjà donc potentiellement gagnant avec un gain de près de 29%. Et cela pourrait être largement plus si le marché s’enflamme lors de l’IPO.

Vincent Bolloré aurait donc « bradé » UMG ? C’est ce que je crois. J’en ignore la raison, mais nous le saurons peut-être bientôt. Vincent Bolloré étant un financier qui aime jouer des coups à plusieurs bandes, je ne doute pas qu’il s’y retrouvera d’une manière ou d’une autre.

Donc, avec une estimation d’UMG à 45 Md€, j’estime Vivendi à 47,9 Md€.

Et avec 1,09 Mds de titres (hors autocontrôle de 8,3%), j’estime Vivendi à 43,88 € par titre. Au cours actuel de 32,66 €, la décote est de 26,1%, et le cours des titres UMG distribués pourrait monter rapidement si les Américains, comme je le pense, se jettent dessus. Car il y a un effet d’aubaine pour les Français : les titres UMG seront cotés à Amsterdam et donc éligibles au PEA. Ce qui fait que les détenteurs de titres Vivendi logés dans un PEA ne seront pas taxés lors de la distribution, contrairement aux petits porteurs américains qui, pour éviter une perte fiscale de 30%, préfèreront certainement attendre la première cotation pour acheter des titres.

Attention toutefois à bien noter que la distribution des titres UMG abaissera drastiquement la valorisation de Vivendi, et entraînera sa sortie du CAC 40. En conséquence, les ETF chargés en Vivendi devront céder leurs titres sur le marché, ce qui pourrait peser sur le cours, au moins temporairement.

Faut-il acheter du Vivendi ?

Nous venons de voir que sous l’hypothèse d’une valorisation d’UMG à 45 Md€, la décote est d’environ 26,1%. Mais toute la question est de savoir combien vaut réellement UMG ou combien le marché le valorisera-t-il post détachement ?

Pour avoir plusieurs scénarios j’ai dressé le tableau ci-dessous, qui se base sur une capitalisation actuelle de 35,4 Md€. Mécaniquement, la capitalisation résultante de Vivendi post détachement sera de 35,4 – 60% x 33 = 15,6 Md€.

Note : les deux premières lignes indiquent la décote suite à un achat de Vivendi avant détachement, et les deux dernières lignes indiquent la décote suite à un achat après détachement en fonction de la capitalisation d’UMG décidée par le marché. La valorisation de Vivendi post détachement dépend de la capitalisation d’UMG car Vivendi possèdera encore 10% d’UMG.

Comme on pouvait s’y attendre, plus le cours d’UMG grimpera, plus l’investissement sera lucratif, surtout avec l’achat de Vivendi avant détachement. Ainsi avec ce tableau, chacun jugera de l’intérêt de se positionner sur Vivendi, avant ou après détachement en fonction de son propre scénario de capitalisation d’UMG post détachement. Il est intéressant de noter que la Compagnie de l’Odet, la holding cotée de la famille Bolloré (et dont je parlerai à l’épisode 2), a acheté plus d’un million de titres Vivendi depuis mars 2021. Cela peut aider à la réflexion. Pour ma part, j’ai joué Vivendi en achetant pour environ 1% du portefeuille au cours de 30,90 €, tablant sur une hausse rapide du cours d’UMG.

Et après ?

Post distribution, Vivendi sera plein de cash et certainement toujours décoté. Je suis convaincu que Vincent Bolloré se servira de ce cash pour racheter un maximum d’actions et lancer une OPRA. Il a d’ailleurs déclaré que si le seuil des 30% de participations de Bolloré SDE dans Vivendi dépassait les 30%, il ne demanderait pas de dérogation à l’AMF et lancerait une OPA, comme la réglementation l’y contraint. Or, Bolloré SE possède déjà plus de 29% de Vivendi…

Merci aux amis pour la relecture et les précieuses corrections apportées dans l’ombre à cet article : Julien, Olivier, Gaël, Philippe, Pierre, Etienne, …

Mise à jour du 21 septembre

Le jour J est arrivé et la distribution a bien eu lieu. Le cours d’introduction a été fixé à 18,50 € et la parité de une action UMG distribuée par action Vivendi possédée.

En partant sur un nombre de titres de Vivendi de 1,092 Md (hors autocontrôle) et une distribution de 59,87%, j’obtiens le décompte suivant, et une valorisation d’UMG pour un cours à 25,50 € :

On observe que le cours d’UMG gagne 39%, mais que Vivendi, qui cote à 10,50 €, perd 19,4%. Au final, l’actionnaire de Vivendi (qui cotait 31,53 € hier) se retrouve aujourd’hui avec une action Vivendi qui cote 10,50 € plus une action UMG qui cote 25,50 €, et donc l’équivalent de 36,00 €, soit un gain de 14,17%.

Qu’en est-il de la décote de Vivendi désormais ?

Avec un cours d’UMG à 25,50 €, j’estime par la somme des parties (donc hors décote de holding) que Vivendi vaut environ 16,75 € par titre. Voyant d’une part des synergies entre les sociétés du groupe et d’autre part une gestion active et brillante du capital par Vincent Bolloré (l’opération sur Lagardère en est un exemple), je n’applique pas de décote et considère que le potentiel d’appréciation est proche de +60%. Une décote qui pourrait bien intéresser Vincent Bolloré. Je me suis donc renforcé ce matin au cours de 11,20 € et garde un peu de trésorerie pour renforcer un peu plus bas si le marché m’en offre l’occasion.

La trésorerie de VIV me semble bien faible(7.8 Md €) avec 20% d'UMG vendu sur une base de + de 30 Md € à Tencent et 10% tout récemment à Ackman sur une base de 35 Md €.

Bonsoir jauffrineau, je me suis basé sur la trésorerie indiquée dans les comptes sociaux de 2020 et y ai en effet ajouté les 10% de Tencent et les 10% d’Ackman.

Si vous avez un autre chiffre, je suis preneur 🙂

Merci pour l’article, Boris.

Je partage totalement ce raisonnement, ce qui m’a fait ajouter ces derniers mois une ligne conséquente de Vivendi à mon portefeuille, sachant qu’Odet reste de loin ma première ligne.

La hausse d’UMG post-détachement me semble extrêmement probable également, pour les raisons que tu as citées.

L’inconnue réside dans le Vivendi post-détachement.

La trésorerie de Vivendi ne sera pas non plus pléthorique (sauf vente d’autres actifs) et on verra bien à quelle hauteur il réalisera les rachats/annulations d’action vivendi + OPRA des résolutions 21 à 23 de la dernière AG, sachant qu’il faudra tenir compte de l’offre sur Lagardère.

Ça devrait soutenir le cours de Vivendi mais les scénarii envisageables sont nombreux.

Ça va être très intéressant à suivre en tout cas

Merci Olivier.

Si Vivendi doit racheter les 73% de Lagardère qui lui manquent, au cours actuel cela ne représente que 2 Md€, et de surcroît l’opération se ferait vers la fin 2022.

Cela laisse le temps (et un peu du cash) pour lancer une OPRA/OPE.

Et en effet, tout cela est absolument passionnant à suivre.

Super ton article, Boris, merci !

Merci Jérôme !

Belle analyse et bravo pour l'intuition qui s'est avérée exacte de l'envolée d'UMG

Mais pourquoi n'avoir consacré qu'1% de votre portefeuille à cette idée d'investissement? Ce n'est pas tous les jours qu'une conviction forte et qui peut s'argumenter comme vous l'avez fait se présente, me semble t il..

Bonjour Laurent,

merci pour votre commentaire.

Premier point : l’envolée d’UMG n’était pas du tout certaine. Mon « intuition » était juste, mais le cours aurait tout aussi bien pu ne pas monter autant, voire même baisser.

Deuxième point : il m’avait semble plus intéressant d’attendre la distribution pour investir dans Vivendi post spin-off. Je voulais garder de la trésorerie pour cela.

Mais vous verrez dans la deuxième partie de l’article (que je suis en train d’écrire), que dans la galaxie Bolloré, le rapport bénéfice/risque est bien supérieur dans le groupe Rivaud voire même Odet, dont je suis « gavé ».

Bonjour

Concernant le détachement de éditis à combien évaluer cette filiale et vivendi post détachement ? Merci de votre réponse

Bonjour Dubail,

question difficile… Dans mon estimation de Vivendi, j’avais pris comme valeur pour Editis 10x le résultat opérationnel, soit environ 1 Md€. Editis hors Vivendi vaudrait certainement moins.

Concernant la valorisation de Vivendi : la somme des parties aux cours de bourse actuels des différentes participations est de 15 € par titre environ. Les synergies que pourrait dégager Lagardère une fois redressé augmenteraient significativement la valeur de l’ensemble. C’est pourquoi je ne compte pas de décote de holding.