Chers lecteurs, permettez-moi de vous souhaiter une excellente année 2016, que celle-ci vous apporte bonheur, santé et plus-values, en contraste, donc, avec 2015. Car décidément, cette fin d’année n’est pas celle dont je rêvais. En effet, après une triste baisse de plus de 7 % en novembre, ce mois de décembre enregistre une contre-performance de -10,17%. Les coupables sont toujours les mêmes : Sears et les producteurs de matières premières (pétrole et or). Comme toujours, les shorters de Sears sont à la fête, profitant d’une publication trimestrielle plutôt mitigée. Le titre s’enfonce progressivement dans des profondeurs abyssales, entraînant avec lui mon portefeuille qui en est gavé. Il n’y a rien de plus à dire pour le moment, je laisse Lampert faire son travail.

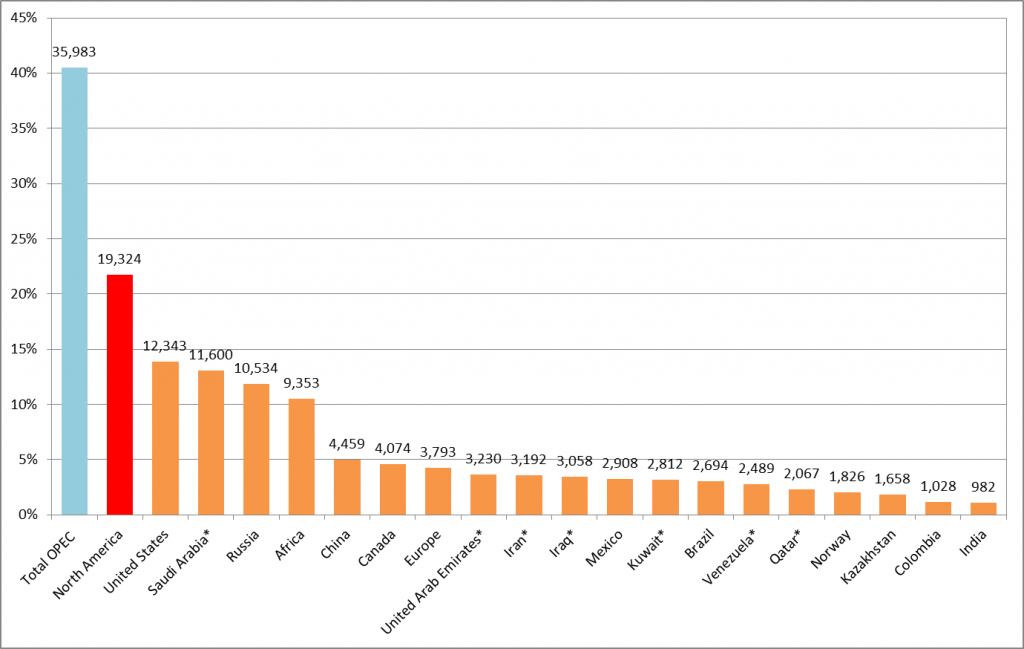

Je trouve en revanche qu’il y a beaucoup à dire sur les matières premières. Je ne m’avance guère en disant que celles-ci sont à l’origine du mini-krach que nous observons depuis quelques semaines sur les marchés, en particulier le pétrole. A l’attention de ceux qui l’ignoreraient encore, les pays de l’Opep (et en particulier l’Arabie Saoudite) ont décidé courant 2015 de maintenir une production de pétrole soutenue, malgré la forte offre du marché, essentiellement due à l’augmentation de la production américaine. Il faut en effet comprendre que les américains, grâce à la fois aux énormes gisements de gaz de schistes et des nouvelles technologies de fracturation sans cesse en progrès, ont pu, depuis 2008 augmenter leur production de 7 millions de baril par jour à 12 millions, devenant ainsi le premier producteur de pétrole au monde :

Source : oilandgas360.com

Source : oilandgas360.com

Hormis le creux de 2009, le cours du pétrole tournait jusqu’en mi-2014 aux alentours de 100 USD, ce qui permettait aux producteurs de gaz de schiste de gagner leur croûte dès qu’ils produisaient, disons, en-dessous de 80 USD.

Mais, je disais, la donne a changé. Et ainsi, malgré une demande toujours croissante (aujourd’hui à 96,5 milliards de barils par jour), l’offre devient nettement supérieure à la demande avec 96,9 milliards de barils produits chaque jour. L’arrivée de barils iraniens suite à la levée de sanctions économiques apportera dès 2016 un surplus d’au moins 500 millions de barils par jour. La suroffre constatée, combinée à la crainte d’une récession mondiale précipitent les cours du brut vers des niveaux jamais observés depuis une décennie.

Source : albertman.com

Que penser de cette situation ? Je suppute que comme toujours, le pessimisme exacerbé du marché est exagéré et qu’un retour à la normale va avoir lieu. Mais quand ? Et qu’est-ce que la normale ? Ce sont des questions légitimes qu’il convient de se poser avant d’investir dans le pétrole. Et malheureusement, je n’en ai pas la réponse.

Pourtant, le mois dernier, j’achetais massivement des obligations de Chesapeake, un gros producteur de gaz naturel et de pétrole américain. Ma situation était la suivante : j’avais vendu quelques mois auparavant toutes mes obligations Sears et un beau paquet de dollars traînait sur mon compte. Comme je le mentionnais dans un précédent article, je n’envisageais pas d’investir sur le marché aux cours de l’époque, et préférais attendre de meilleures opportunités. Au bout de quelques mois, je trouvais des obligations d’une pétrolière que je ne connaissais pas et qui rapportaient 15% par an à condition de les conserver jusqu’à leur échéance, en 2020. Pile poil mon objectif de performance. Le pétrole cotait environ 45 USD, ce qui me semblait bien bas; j’ai donc mis le paquet. Ai-je eu raison ou pas ? L’avenir nous le dira, mais il est certain que j’ai pris ce que je considère comme un maximum de précautions en investissant dans une entreprise bien gérée, aux côtés d’un investisseur de renom, et dont les actifs sont parmi les plus convoités des Etats-Unis. Aux cours actuels du pétrole (une petite trentaine de dollars) il est évident que Chesapeake, très endettée et qui ne s’est pas couverte contre la baisse des cours du pétrole, doit faire face à de gros problèmes, même si je pense que ses coûts de production peuvent descendre jusqu’à 40 USD. La société ne pourra donc survivre qu’en vendant des actifs.

Reprenons un peu de hauteur et regardons à l’échelle mondiale les conséquences possibles d’un pétrole faible sur le budget de pays producteurs :

Source : the Wall Street Journal

On comprend vite qu’en-dessous de 50 USD le baril, les pays exportateurs sont dans le rouge. Ce qui laisse croire, même si ces pays ont accumulé des avoirs et des richesses qui leur permettront de tenir un petit moment encore, que la situation ne sera pas tenable longtemps pour les plus fragiles. Par ailleurs, les nouveaux arrivés sur les marchés américain et canadien, lorsque le pétrole cotait 100 USD et qui ont contracté des dettes colossales pour financer leur développement et le lancement des productions, doivent faire face à un double défi : la baisse des cours du pétrole et l’incapacité de se refinancer. Il découle de tout cela que certains producteurs – pays ou entreprises privées – vont devoir arrêter de produire (ce qui a d’ailleurs déjà commencé). Cette baisse de production va aligner l’offre à la demande jusqu’à ce qu’un nouvel équilibre soit atteint. A ce stade, le pétrole aura retrouvé un niveau d’équilibre, supérieur à celui d’aujourd’hui. Et on comprend alors que des propriétés comme certaines de celles de Chesapeake évaluées à 0 dans les comptes aujourd’hui, vaudront beaucoup plus à ce moment-là.

Chesapeake fait partie de ces entreprises privées au bilan horrible, et dont les capacités de remboursement de la dette sont alarmantes. Mais la raison pour laquelle je suis confiant, c’est que même à un pétrole à 30 USD, je suis convaincu qu’il y aura toujours des petits malins pour racheter à bas prix des belles propriétés évaluées à 0 dans le contexte actuel, mais une petite fortune dans un contexte de cours à l’équilibre. La direction, sous le regard incisif d’Icahn, s’active dans ce sens…

Mouvements du portefeuille

J’ai exercé beaucoup d’ordres ce mois-ci, opérant des arbitrages entre les diverses obligations pétrolières (Chesapeake et Vanguard) et Chesapeake. Voici ce que ça donne :

- Acquisition de quelques titres Rallye au cours de 16,92 EUR (il s’agit essentiellement d’un transfert de titres d’un compte vers un autre, avec un léger renforcement). Même si je ne suis pas vraiment fan de cette valeur (car le groupe est très endetté et les cash-flows sont très faibles), je trouve que le pessimisme à son encontre est exagéré, et que les perspectives au Brésil, dont pâtit à l’évidence le titre, pourront s’inverser.

Indépendamment de cela, après mon achat, le titre a subi une attaque du hedge fund Muddy Waters, qui a annoncé « shorter » massivement le titre lors de la publication d’une analyse sévère sur Rallye, pointant notamment sa dette et la structure complexe de la galaxie Naouri. En conséquence, les cours de Casino, Rallye, Foncière Euris et Finatis ont plongé à toute vitesse. Mais peu à peu, Muddy Waters rachète ses titres, et son exposition short a déjà diminué de plus de moitié. Se serait-il finalement trompé ? - J’ai vendu une partie de ma ligne de Vêt’Affaires au cours de 2,81 EUR. Je ne suis vraiment pas gagnant sur ce coup-là, avec une moins-value à la grosse louche de 50% environ.

- J’ai poursuivi la constitution de ma ligne Seritage, entreprise le mois dernier, profitant d’une baisse du cours vers 34,35 EUR. Cela a d’ailleurs été l’occasion de prendre la décision de vendre mes autres foncières américaines HCP (à 35,69 USD) et VEREIT (à 8,23 USD) et une française Paref. Cette décision s’appuie sur deux faits que je crois rationnels : tout d’abord je connais bien mieux Seritage pour avoir suivi la société depuis sa création, ce qui n’est pas le cas des autres foncières. Ensuite, les potentiels de hausse me semblent incomparables, avec comme objectif un triplement (au minimum) du cours de Seritage d’ici cinq ans. Finalement, ce choix s’est avéré heureux puisque Warren Buffet lui-même a annoncé quelques jours après avoir acheté jusqu’à 8% de Seritage pour son portefeuille personnel, ce qui a fait monter le titre au-delà des 40 USD.

- J’ai gonflé ma ligne d’obligations Sears au cours de 0,89 USD (soit un Yield To Maturity de 11,4%). Mon PRU est de 0,93 USD depuis la reconstitution de cette ligne entamée cette fin d’année. Evidemment la baisse du cours de cette obligation s’explique par celle du warrant, les investisseurs craignant que le warrant – dont l’exercice fournirait le cash permettant de rembourser les obligations – ne soit pas exercé. Ce risque n’est pas nul, et cumuler warrants et obligations n’est peut-être pas une bonne idée. Je songe donc à « échanger » une bonne partie de mes warrants contre des titres Sears en direct, si les cours deviennent plus favorables.

- Vente d’une partie de mes obligations Chesapeake au profit d’obligations Vanguard, dont le YTM et la maturité sont équivalentes. J’ai très peu étudié Vanguard, mais ce qui m’intéresse, c’est que la production est en grande partie couverte pour 2016 et 2017. L’idée est de diversifier au maximum, car le risque de perte en capital n’est pas totalement nul. D’ailleurs, je continue de chercher d’autres obligations pétrolières équivalentes (ou mieux). De plus, suite à l’effondrement du cours de Chesapeake, j’ai également constitué une ligne de titres en direct, pour diversifier encore plus, avec en tête l’hypothèse très probable qu’Icahn prépare une OPA via Cheniere.

Reporting intéressant et portefeuille sophistiqué…

Bonjour Thomz, heureux de vous lire ici, moi qui lis avec avidité vos reportings sur le site de l’IF (une des raisons qui me fait m’y abonner). Vous remarquerez au passage une influence non négligeable de l’IF sur ma position en Sears…

Je ne sais pas en quoi mon portefeuille est sophistiqué, alors que justement j’ai une préférence pour ce qui est très simple à comprendre (ce qui n’est pas du tout le cas de Sears, je vous l’accorde). Peut-être est-ce d’aller chercher le bonheur dans le lointain ?

Merci de votre commentaire,

Boris

Bonjour Boris,

Avez-vous regardé du côté des sociétés de forage offshore comme Transocean, Rowan, Ensco et en particulier leurs dettes à « court » terme (2016-2017). Les rendements dépassent les 10% alors qu’elles ont suffisamment de cash pour assurer ces remboursements. Pour le plus long terme (> 2019), c’est plus compliqué mais pour des échéances courtes, il y a peu de risque à mon sens. Je suis rentré sur Transocean décembre 2016. Rowan 2017 parait aussi intéressante

Bonjour Rei,

cela peut être intéressant, en effet.

Après la chute vertigineuse des obligations de CHesapeake, celles-ci offrent un rendement extrêmement généreux. Par exemple, la 2017 (et éventuellement 2018), présente un YTM de 145%, rien que ça. Alors que la société dispose de suffisamment de cash pour les rembourser.

Mais pour ma part, je reste sur Vanguard. Au cours actuel de 13, le rendement facial est de près de 60%, et le YTM de 80%. Je ne vois pas de problème de paiement des coupons jusqu’en 2018, si bien qu’à ce cours, je vois un très faible risque de perte en capital, avec une grosse possibilité de gain.

Merci de votre commentaire,

Boris

Bonjour,

Merci pour votre reporting, toujours intéressant.

Je suis intéressé par les actions prefered de Chesapeake mais impossible de les trouver sur IB. Comment en avez-vous acheté?

Merci par avance.

Olivier

Bonjour, merci de votre commentaire.

Vous trouverez les actions préférentielles sous le symbole CHK.PRD. Elles cotent près du tiers de ce que je les ai payées en janvier, c’est vous dire à quel point le marché pense que la faillite est imminente. Je vous recommande donc de bien « faire vos devoirs » avant d’y investir également.

Bonne journée,

Boris

Bonjour Boris

Je n’ai pas trouvé d’info ni de code isin sur les obligations CHk dont vous parlez

Pouvez vous me renseigner

Merci

pour Olivier

Le code de CHK-Dest CUSIP: 165167842 sur nyse