Code : 1814

Cours au moment de l’analyse : 960 ¥

Flottant : 63,55 %

Daisue Construction est un promoteur immobilier créé en 1937 à Osaka qui emploie 501 salariés, génère un chiffre d’affaires de 538 M€ et pèse 85 M€ à la bourse de Tokyo. C’est une net-net très rentable qui se paie une bouchée de pain.

1. Une solvabilité un peu juste malgré une énorme trésorerie

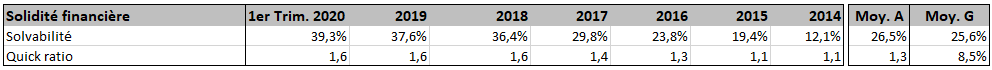

Le quick ratio est largement supérieur à 1, ce qui est une bonne chose. En revanche, la solvabilité est juste en-dessous des 40% exigés pour intégrer le portefeuille. Néanmoins, je fais une exception pour Daisue car comme on peut le voir dans le tableau ci-dessous :

- La solvabilité s’améliore à toute vitesse,

- Le flux de trésorerie libre moyen sur les six années représente 1,8 fois l’ensemble des dettes du groupe.

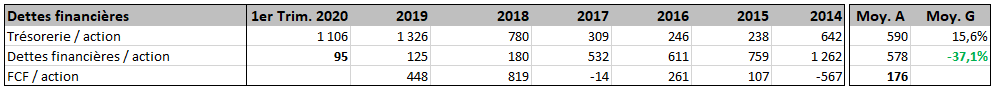

Au passage, on notera que la trésorerie nette de dettes représente 105% de la capitalisation du groupe. Ce qui signifie qu’au cours actuel de 960 ¥, le marché nous la société pour 0.

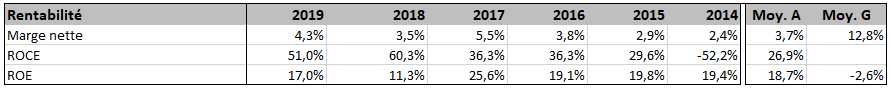

2. Une société très rentable mais qui investit très peu

Le groupe a amorti / déprécié pour 1 511 M¥ sur les six dernières années contre des capex de 389 M ¥. Avec un taux d’amortissement moyen de 2% (celui pour des bâtiments), on ne peut pas dire qu’il s’agisse d’un amortissement accéléré. C’est donc que l’entreprise investit très peu, ce qui libère de la trésorerie. En conséquence, le ROCE, que je calcule comme le ratio suivant :

ROCE = EBITDA – capex / Capitaux Employés

devient très élevé et ne me semble être pas le meilleur indicateur de la rentabilité de Daisue. Je préfère donc considérer le ROE. Et force est de constater que ce n’est pas mal non plus, avec un ratio supérieur à 18% en moyenne sur les six dernières années :

Faut-il y voir un mauvais signe de ce sous-investissement ? Pas nécessairement car le chiffre d’affaires continue de croître au rythme de 4% par an, et le ROE ne semble pas affecté, comme nous venons de le voir. C’est toutefois un élément à surveiller.

3. Une belle génération de cash

Nous l’avons vu, la faiblesse des capex libère de la trésorerie chaque année. De plus, avec une R&D quasiment inexistante et un BFR représentant en moyenne seulement 3% du chiffre d’affaires, Daisue est une vache à lait. Celui lui permet de racheter progressivement sa dette : sur les six dernières années, la société a racheté en termes de dettes 1,2 fois sa capitalisation. Elle n’a quasiment plus rien à rembourser à ce jour.

Naturellement, la tire-lire est pleine à craquer et représente 105% de la capitalisation.

4. Conclusion

Daisue est une net-net très rentable qui semble revenir d’une situation compliquée. Son bilan s’est nettement amélioré ces dernières années et même s’il présente encore quelques faiblesses (les créances sont importantes, représentant plus de la moitié des actifs) la génération de trésorerie permet d’être serein.

Au cours actuel de 960 ¥ la société se paie 3,5 fois ses bénéfices et 5,6 fois son flux de trésorerie libre moyen. Avec une trésorerie nette supérieure au cours de bourse et un rendement sur dividende de 2%, je ne vois pas comment la société devrait se payer moins que 12 fois ses bénéfices. Ce qui constitue un objectif de 3 300 ¥.

Bonjour,

Bonne découverture. Merci d’avoir partagé votre analyse.

Avez-vous une stratégie de couverture pour vous protéger d’une évolution défavorable du Yen par rapport à la devise de base de votre portefeuille ?

Bonne journée

Bonjour Thomas, merci pour votre commentaire.

Mon choix, en guise de couverture, est d’acheter mes titres à découvert. Plus précisément, je garde ma trésorerie en euros, et j’emprunte des yens pour acheter les titres.

C’est très simple à faire et cela demande moins de travail que de régulièrement choisir son contrat de couverture. Je n’ai en revanche pas comparé les coûts.

Bonne journée.

(Mes excuses pour la grosse faute d’orthographe dans mon précédent message.)

A noter qu’avec votre stratégie seul le montant initial est couvert et non la plus value. En terme de coûts c’est sûrement avantageux par rapport aux futures et encore plus par rapport aux options. Et en terme de simplicité on peut difficilement faire plus simple effectivement.

Merci pour ces informations et je suis ravi que vous soyez de retour 🙂

Oui, Thomas, je ne suis que partiellement couvert en cas de hausse des cours de mes titres. Mais cela me convient.

Merci pour vos encouragements.